Что такое безусловный базовый доход и почему этой мечте не сбыться

Содержание:

- Разновидности деятельности предприятия

- На выплаты нужны гигантские суммы?

- Бухгалтерское законодательство…

- Что делать, если вы ИП

- Вычисление валового дохода

- Отражение чистого дохода в финансовой отчетности

- Чистый доход и валовый доход: разница

- Виды доходов

- Бухгалтерия [ править ]

- Чем выручка отличается от дохода, оборота, прибыли

- Зачем нужно рассчитывать чистый доход?

- Прочая классификация дохода

- Дифференциация и распределение

- Что говорят противники безусловного базового дохода

- Доходы физических лиц

- Почему не все траты можно признать расходами?

- Кто такой резидент и зачем это знать

Разновидности деятельности предприятия

Конечно же, любая компания может выполнять ряд определенных действий. В экономике выделяют несколько основных видов деятельности предприятия. Но каких? Об этом и пойдет речь ниже.

Одной из самых важных задач принято считать постановку инновационных задач. Мир не стоит на месте, развивается. Соответственно, обществу необходимы технические новинки для упрощения жизни человека. В инновационную функцию входят: разного рода разработки, их внедрение, распространение и применение. Реклама в наше время играет значительную роль в деятельности любого предприятия. Компания должна уметь продвигать себя и свой продукт на мировом рынке для того, чтобы получить максимальный валовый доход от своего бизнеса. Также ей необходимо знать, как работает рынок, какую установить лучше цену на продукт, является ли она конкурентоспособной или нет. Производственная деятельность заключается в том, что компании следует учитывать потребность мирового рынка: знать, какая продукция способна принести хороший доход, где закупить качественный материал, какие методы выполнения лучше использовать, как усовершенствовать продукт, в каком количестве выпустить и так далее

Организации необходимо также обращать свое внимание и на коммерческую сторону своей деятельности, которая состоит из знания и умения продать продукцию, что в дальнейшем принесет неплохой доход

Также важно знать, как привлечь инвесторов для расширения своих возможностей

Немаловажным является экономический аспект, к которому относятся: учет ведения всех денежных дел предприятия, а именно его прибыль и расходы; детальное планирование финансов как внешних (инвестирование, закупка материала), так и внутренних (выплата зарплат сотрудникам). Но какая компания сможет привлечь хороших специалистов к себе на работу? Если она не будет учитывать социальную функцию, а именно повышение зарплаты, предоставление комфортных условий работы, а также полный социальный пакет, то у нее ничего не получится

На самом деле существует намного больше разных функций, которые выполняют различные предприятия.

На выплаты нужны гигантские суммы?

Другие критики утверждают: на подобные выплаты государству нужны астрономические суммы,на финансирование из бюджета такой мощной программы правительство не согласится.

Александр Терентьев объясняет: на выплаты всем нужны действительно огромные средства — 17 трлн рублей. Это вполне сравнимо с бюджетом всей страны: в 2021 году — 18,8 трлн. «Но наша идея — вводить этот механизм поэтапно: например,с 1 января 2022 года ввести справедливый базовый доход сначала для семей с детьми. Затраты будут намного меньше», — говорит политик.

Выбор именно этой категории,в общем,понятен: по данным Роструда,82% большинство бедных в России — это как раз семьи с детьми. А главное — свой проект политики увязали с новым экономическим курсом,который должно начать правительство,сформированное вновь избранной Госдумой.

Бюджет.

Pixabay.com

Бухгалтерское законодательство…

…не содержит на этот счет никаких специальных указаний.

Сразу оговоримся, что правила, установленные ПБУ 13/2000 «Учет государственной помощи» <4>, в данном случае не применяются. В силу п. 3 действие названного бухгалтерского стандарта не распространяется на экономические выгоды, связанные с государственным регулированием цен и тарифов.

<4> Утверждено Приказом Минфина России от 16.10.2000 N 92н.

Учет поступления субсидий, получаемых в целях возмещения выпадающих доходов, образовавшихся из-за применения регулируемых государством цен, осуществляется в общеустановленном порядке. То есть доходы, связанные с оказанием услуг, должны отражаться автотранспортным предприятием по правилам, установленным ПБУ 9/99 «Доходы организации» <5>.

<5> Утверждено Приказом Минфина России от 06.05.1999 N 32н.

При этом выручка принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении и равной величине поступления денежных средств и иного имущества или величине дебиторской задолженности, то есть независимо от ее фактического поступления. Величина выручки определяется исходя из цены и условий, установленных договором между организацией и ее контрагентом, и никоим образом не зависит от других обстоятельств (п. п. 6, 6.1 ПБУ 9/99).

В части бюджетных средств, направляемых на компенсацию выпадающих доходов, необходимо пояснить следующее.

Данные средства не могут рассматриваться в качестве целевого финансирования, поскольку по своему экономическому содержанию они являются частью дохода (экономической выгодой), полученного хозяйствующим субъектом от реализации услуг. Сказанное согласуется с правовой позицией, отраженной в Постановлении Президиума ВАС РФ от 02.03.2010 N 15187/09.

В то же время включать в состав выручки по состоянию на 31.03.2014 недополученную сумму доходов (в нашем случае 250 000 руб.) не стоит, поскольку это противоречит принципам признания дохода, установленным в п. 12 ПБУ 9/99. Согласно названному пункту сумма дохода одновременно должна отвечать следующим условиям:

- ее размер может быть достоверно определен;

- имеется уверенность в увеличении экономических выгод предприятия.

С определением размера выпадающего дохода сложностей в данной ситуации не возникает. Чего не скажешь о втором критерии — об уверенности: как правило, она появляется лишь после принятия распорядителем бюджетных средств соответствующего решения.

Рассматриваемые бюджетные компенсации следует квалифицировать в качестве прочих доходов, то есть в соответствии с п. 7 ПБУ 9/99. Признавать такие доходы нужно в том отчетном периоде, когда распорядитель бюджетных средств примет решение о возмещении выпавших доходов. Иными словами, в тот момент, когда у предприятия появится уверенность в получении указанных средств.

Признание данных сумм в момент оказания услуг, если нет уверенности в их дальнейшей компенсации из бюджета, по мнению автора, приведет к искажению финансовой отчетности.

Таким образом, в учете предприятия должны быть сделаны следующие записи:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

31.03.2014 |

|||

|

Отражена выручка от реализации услуг (включая продажу проездных билетов) <*> |

62 |

90-1 |

5 500 000 |

|

Отражена себестоимость реализованных услуг |

90-2 |

20, 26 |

5 900 000 |

|

Отражена сумма полученного убытка |

99 |

90-9 |

400 000 |

|

12.05.2014 |

|||

|

Признан доход в виде суммы, причитающейся к возмещению из бюджета |

76 |

91-1 |

200 000 |

|

22.05.2014 |

|||

|

Получены из бюджета средства в целях компенсации выпадающих доходов |

51 |

76 |

200 000 |

<*> Вопросы, связанные с расчетами по НДС, в примере не рассматриваются.

Что делать, если вы ИП

Для индивидуальных предпринимателей все намного сложнее. Сейчас не будем вникать во все тонкости и нюансы дохода от их деятельности, но стоит остановиться на таком понятии, как потенциально возможный доход.

Для того чтобы упростить ИП жизнь и походы в налоговую инспекцию, часто применяют такой показатель, как годовой возможный доход. Уплатив единожды налоги по полученной сумме, предприниматель освобождается от ежемесячных отчислений. Рассчитать число потенциально возможного дохода можно самостоятельно, обратившись к нормативной документации, утвержденной на текущий год. Для каждого субъекта предпринимательства в определенной сфере установлены свои коэффициенты, которые обязательно учитываются при расчетах.

При этом установлены границы. Минимальный потенциальный годовой доход не может быть ниже 100 тыс. рублей и выше 1 млн рублей.

Вычисление валового дохода

Представлено несколько способов того, как рассчитать валовый доход. Однако мы рассмотрим в статье детально два способа вычисления.

1. По товарообращению. Данное вычисление заключается в нахождении валового дохода, формула расчета будет такова:

Давайте разберем, что обозначает каждый элемент:

- ВД — расшифровывается как валовый доход (прибыль компании).

- РН — это прибавка к продукции.

- ТО — товарообращение по группам.

Данный метод действителен для одинакового прибавления к производственным продуктам. Для частичного характерна другая форма, а именно:

2. По проценту.

Второй метод — самый распространенный и наиболее легкий, но для начала необходимо рассчитать средний процент от прибыли за продукцию.

Формула:

П обозначает средний процент.

Отражение чистого дохода в финансовой отчетности

Для отражения чистого дохода предприятия в содержании отчетных документов выделена отдельная графа

В ходе ведения бухгалтерии важно правильно представлять этот показатель

Согласно содержанию 23 пункта положения по ведению бухгалтерского учета 4/99, полученная выручка отражается в документе в виде нетто-оценки. Аналогичное правило действует и на доходы, получаемые в ходе неосновной деятельности организации.

Например, если руководством предприятия был выбран общий режим налогообложения, со стоимости реализованных товаров взимается НДС. На таких условиях сумма налогового сбора уже заложена в базовую стоимость. В отгрузочной документации, в актах о проделанной работе или о предоставленных услугах, в бухгалтерской отчетности и т.д. объем выручки указывается с учетом включенного в цену налога на добавленную стоимость.

В документах это указывается как:

Дебет 62 Кредит 90-1 «Выручка»

Если же доход был получен не в результате основной деятельности, отчетность заполняется следующим образом:

Дебет 62 Кредит 91-1 «Прочие доходы»

Однако вместе с этой информацией в содержании отражается факт того, что часть указанных доходов принадлежит государству в виде налогового сбора, взимаемого за продажу товаров или за оказание услуг. Для отражения фактического показателя чистого дохода используется одна из формулировок:

Дебет 90-3 «НДС» Кредит 68, субсчет «Расчеты по НДС» – отражается имеющаяся кредиторская задолженность в отношение государства по НДС и акцизным сборам.

Дебет 91-2 «Прочие расходы» Кредит 68, субсчет «Расчеты по НДС» – указывается сумма НДС, удерживаемая с доходов, полученных в результате продажи основных средств, нематериальных ценностей, материалов и т.д.

В итоговой финансовой отчетности в строки 2110 и 2340 для основной выручки и дополнительных доходов соответственно вносится уже фактический чистый доход, из которого ранее был вычтен объем налога на добавочную стоимость. Информация указывается в виде разности между первичной и вторичной группой записей.

Если в списке реализованной продукции имеются группы товаров, в отношение которых государством установлены акцизы, отчетность заполняется аналогичным образом с указанием субсчета 90-4 «Акцизы».

Чистый доход и валовый доход: разница

Эти понятия нужно уметь различать. Самое большое отличие между этими двумя показателями заключается в том, что под чистым понимается прибыль, которую компания или частное лицо получает после вычета всех расходов, налогов или любых других.

Для отдельного человека чистой прибылью будет сумма оплаты труда на дому за каждый период оплаты. Для компании — это отражение прибыльности бизнеса.

Число чистой прибыли может многое рассказать о вашем финансовом положении. Вы можете использовать его, например, чтобы выяснить, достаточно ли у вас денег для покрытия ваших ежемесячных расходов, или посмотреть, сможете ли вы начать экономить.

Виды доходов

Можно поделить на три категории:

- Личные;

- Государственные;

- Коммерческих организаций;

Государственные доходы поступают в бюджет. Они состоят из всех поступлений, которые предусмотрены законом и кодексом:

- Налоги;

- Сборы;

- Пошлины;

- Акцизы;

- Штрафы;

- Предоставления госуслуг;

- Внешнеэкономической деятельности;

- Рассрочки;

- Ссуды;

Для отдельно взятого гражданина доходами в большинстве случаев являются любые поступления без каких-либо затрат на их получение:

- Зарплата;

- Пенсии;

- Пособия;

- Стипендия;

Рыночная экономика предусматривает множество вариантов получать доходы:

- Сдача в аренду оборудования, недвижимости и прочее;

- Заработок на процентах от вклада, облигаций;

- Получение дивидендов от акций;

- Зарплата;

- Собственный бизнес;

Продажа имущества (квартира, недвижимость и прочее) также относятся к категории доходов, но с пометкой разовые.

Бухгалтерия [ править ]

Совет по международным стандартам бухгалтерского учета (IASB) использует следующее определение: «Доход — это увеличение экономических выгод в течение отчетного периода в форме притока или увеличения активов или уменьшения обязательств, которые приводят к увеличению капитала, кроме тех, которые связаны с взносами. от долевых участников «. (МСФО).

Согласно определениям , доход «представляет собой максимальную сумму, которую можно потратить в течение периода, если ожидается сохранение неизменной капитальной стоимости предполагаемых поступлений (в денежном выражении)»

Чем выручка отличается от дохода, оборота, прибыли

Чтобы не путаться в экономических терминах, давайте сразу разберемся, чем они отличаются друг от друга. Для этого дадим определения дохода, оборота и прибыли.

Доход

В Положении по бухгалтерскому учету 9/99 «Доходы организации» доходом признается увеличение выгоды предприятия от поступления активов (денег или иного имущества), а также рост капитала компании, возникший в связи с погашением обязательств. Исключением являются вклады собственников имущества.

Если говорить проще, то доходы – это все средства, которые поступают на счета компании и ведут к ее обогащению. К доходам относится не только выручка, но и финансовые результаты других операций.

Доходы разделены на 2 категории: от обычных видов деятельности, и прочие.

Рис.1 Доходы предприятия

Как видно из рисунка 1, выручка от основной деятельности принадлежит к доходам от обычных видов деятельности, тогда как финансовую и инвестиционную выручку можно отнести к прочим доходам. Если сравнивать выручку с доходом, то доходы компании – более объемная категория. При этом выручка является одной из составляющих частей дохода.

Один и тот же вид поступлений может являться выручкой для одной фирмы, и доходами для другой. Например: компания «Атлант» занимается грузоперевозками. В прошлом году один из складов, принадлежащих компании, был сдан в аренду. В бухгалтерском учете поступление арендной платы было учтено в составе прочих доходов, для целей налогового учета – в виде внереализационных доходов. Выручкой от основной работы компании «Атлант» будут служить все финансовые поступления от перевозки грузов..

Другой пример: ООО «Новострой» сдает коммерческую и жилую недвижимость в аренду, и не ведет другой деятельности. И для бухгалтерского, и для налогового учета все денежные средства, полученные от сдачи помещений в аренду, будут считаться выручкой от основной деятельности.

Оборот

Под термином «оборот» подразумевается полный круг вращения денежных средств предприятия за конкретный период. Здесь учитываются приход финансов за счет получения выручки и других операций, связанных с возвратами денег от третьих лиц, получением займов и кредитов

При этом во внимание берется как обращение наличных денежных средств, так и безналичные расчеты

На самом деле, показатели «выручка» и «оборот» в большинстве случаев совпадают. Но иногда они отличаются, что может быть связано с разными методами признания выручки, о которых будет сказано ниже.

Выручка, доходы и оборот отражают «валовые» поступления средств, при этом затраты не принимаются во внимание

Прибыль

А вот этот показатель как раз учитывает расходы, которые приходится нести предпринимателю. Чтобы определить прибыль, нужно из суммы доходов фирмы (в число которых входит выручка) отнять расходы на закупку сырья и материалов, заработную плату работникам и отчисления с нее на пенсионное и медицинское страхование, затраты на хранение, перевозку, сбыт, рекламу товаров и т.д. В зависимости от того, какие расходы учитываются, определяют разные виды прибыли: валовую, от реализации, до налогообложения, чистую, балансовую, операционную.

Ранее мы говорили, что выручка не может быть отрицательным показателем. В этом отношении прибыль как раз может принимать значение ниже нуля, если расходы компании превышают ее доходы. Отрицательная прибыль составляет убыток компании и характеризует ее деятельность как неэффективную.

Более подробно читайте в отдельной статье на нашем сайте: Что такое прибыль: виды, отличия от выручки и дохода, формулы расчета.

Зачем нужно рассчитывать чистый доход?

В некоторых случаях достаточно примерного значения чистого дохода. Например, кредиторам важна только платежеспособность потенциального заемщика. Для ее оценки вовсе не нужно знать значение показателя вплоть до копеек.

Однако во многих других случаях важен точный результат. Рассчитывать размер чистого дохода нужно в целях:

- распределения объема прибыли по долям;

- уплаты налоговых сборов;

- заполнения бухгалтерской отчетности;

- расчета размера компенсации понесенных затрат и убытков;

- оценивания итогов деятельности;

- определения ценовой политики организации и т.д.

Все эти задачи не могут быть выполнены в отсутствии точно вычисленного показателя чистого дохода.

Прочая классификация дохода

Так как доходы являются широким понятием, их классификация не исчерпывается перечнем выше. По степени участия лица в процессе получения дохода различают:

пассивный доход – поступает регулярно, независимо от усилий со стороны получателя (проценты по банковскому вкладу, арендная плата, дивиденды и т.п.);

активный доход – поступает при определенных активных действиях за период (биржевой трейдинг, работа по найму и т.д.)

После того, как лицо прекращает совершать действия (торговать либо работать), его активный доход прекращается. Понятно, что при увольнении с работы нужно будет либо жить на пассивный доход, либо искать новые источники активного дохода.

Пассивный доход можно разделить на 4 категории:

- интеллектуальный – авторские права на изобретение, создание предметов искусства и т.п.;

- маркетинговый – создание логотипа, бренда;

- инвестиционный – для его создания необходим стартовый капитал;

- правовой – то часть дохода, на которую лицо имеет право в силу закона. Например, получение пенсии

Наконец, по форме получения выделяют денежный, натуральный и совокупный доход.

- Денежный доход – это поступление денежных средств на расчетный счет или наличными.

- Натуральный доход – поступление имущества или активов.

- Совокупный доход – это все поступления, от всех источников, выраженные как в денежной, так и в натуральной форме.

Выводы

Доходы это экономическая выгода в активах или деньгах, которыми должны разумно распоряжаться и государство, и предприятие, и частые лица. В ином случае может пострадать широкий круг лиц: от множества акционеров до населения большой страны. И есть достаточно примеров, когда неразумные действия вели большие компании к банкротству, а страны к дефолту.

Доход, как и энергия, не возникает ниоткуда. В редких случаях частное лицо может получить крупное наследство или выиграть в лотерею — но такие «легкие» деньги обычно приводят к печальным последствиям: люди не знают, куда вложить их для получения дохода и становятся жертвой своей глупости, жадности и желаний.

Дифференциация и распределение

Дифференциация личных доходов – это различия в уровне дохода населения, отражающие социальную разрозненность в обществе, характер его структуры.

Различают четыре основных принципа дифференциации доходов населения:

- уравнительный;

- рыночный;

- по накопленному имуществу;

- привилегированное;

В реальности эти принципы переплетаются и видоизменяются в зависимости от текущих условий рынка.

Выделяют следующие причины неравенства доходов:

- Способности отдельно взятого гражданина. Все имеют разные способности и таланты. Таким образом, кому-то удается, благодаря своему таланту, добиться повышения по службе, а другому, не имеющему такой способности, нет.

- Образование и обучение. Люди сами выбирают свою будущую профессию и специальность и, в зависимости от уровня подготовки достигают или не достигают успеха и высоких доходов.

- Дискриминация при найме на работу может привести к тому, что уровень заработной платы на определенную должность будет слишком низким или слишком высоким в сравнении с аналогичной должностью на другом предприятии.

- Профессиональные вкусы и риск. Люди, готовые заниматься неприятной работой в течение многих часов, могут заработать больше. Некоторые совмещают две или больше работ для получения большего дохода.

- Распределение богатства. Богатство – это наличие активов, накопленных человеком в виде вкладов в банке или имущества.

- Связи и везение.

Итак, понятие «личный доход» имеет значимую макроэкономическую роль в формировании экономики страны в целом. Важным условием в любой стране является снижение дифференциации доходов граждан, что невозможно без вмешательства государства.

Механизм урегулирования дифференциации создан для обеспечения минимально достойного образа жизни человека, а также для разрешения противоречий между одаренными людьми и наличием богатства, используемого для получения своих доходов.

Что говорят противники безусловного базового дохода

Скептики безусловного базового дохода оспаривают возможность такой меры условно на трех уровнях:

- Экономическом, критикуя саму возможность и целесообразность таких выплат.

- Социальном, ставя под сомнение то, что ББД даст человеку большую свободу.

- Моральном, отмечая, что сама справедливость таких выплат с точки зрения общества вызывает сомнение.

Если говорить о ББД с точки зрения экономики, то главное, во что упирается этот проект — скучный, но совершенно неустранимый вопрос о том, «кто за него будет платить». Самые разные подсчеты, сделанные экономистами за последние годы, дают просто астрономические цифры.

Например, в России размер минимальной потребительской корзины составляет сегодня 11,2 тыс. руб. в месяц. Положим, это и есть та самая базовая сумма для гипотетического безусловного дохода, которую, следовательно, нужно умножить на 147 млн граждан России, а затем на 12 месяцев. Получается, что годовая сумма, покрывающая выплаты по безусловному доходу, составит 19,756 трлн руб. При этом, расходная часть российского бюджета, заверстанная на 2020 год, — 19,503 трлн руб.

Причем, если говорить о странах с куда более низким уровнем дохода, годовая сумма, необходимая для ББД, будет превышать объем всего производимого в стране. Например, по оценкам МВФ, для Либерии введение базового дохода будет стоить правительству как два их годового ВВП.

Показательными в этом смысле оказались эксперименты, проведенные в Монголии и Иране. Для первой страны, где за счет универсализации детских пособий было введено нечто похожее на ББД, этот эксперимент закончился значительным ростом госдолга и падением размера самих выплат — с $89 в месяц до $7–17. В Иране, где 92% населения страны на протяжении пяти лет получали около $400 в месяц на домохозяйство, эксперимент закончился заметным ухудшением макроэкономической ситуации, которая заморозила индексацию выплат и привела к сворачиванию всего проекта.

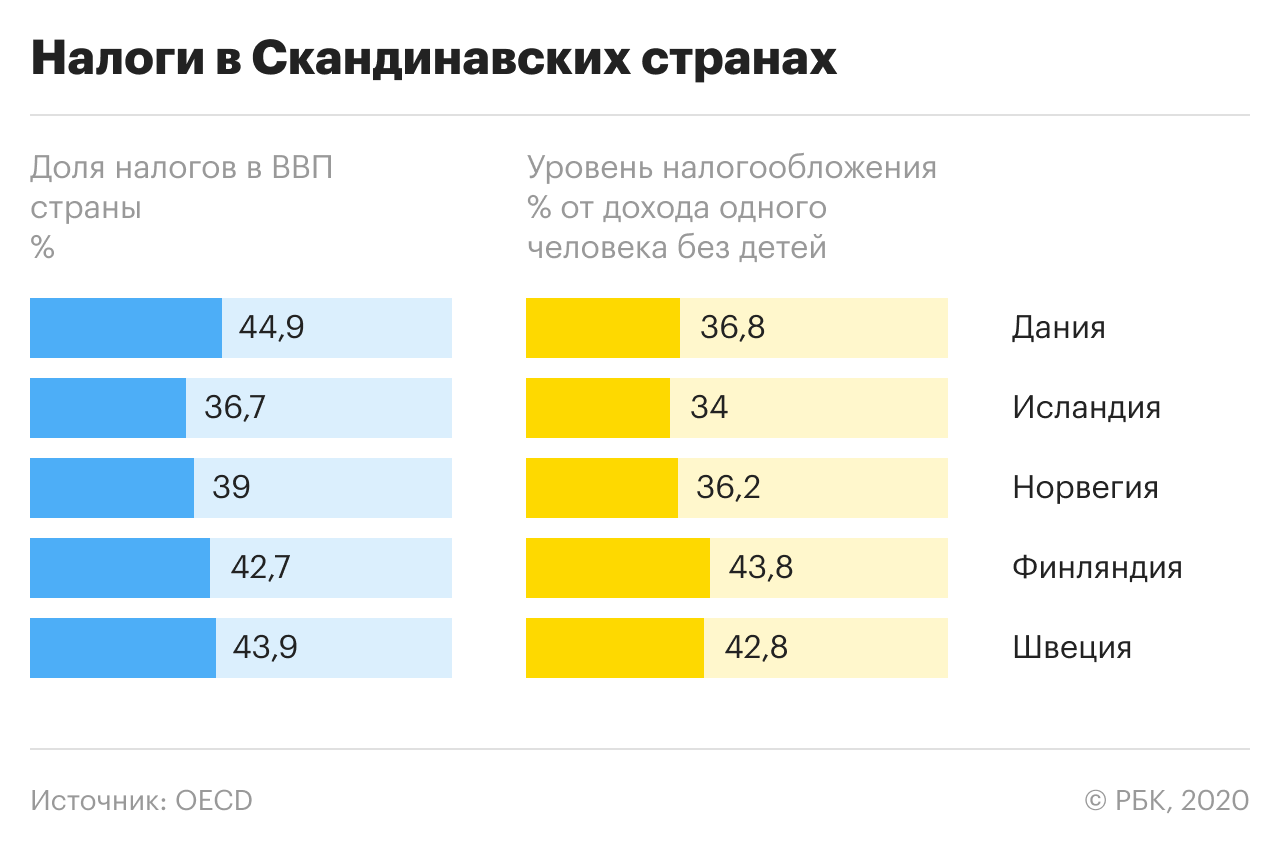

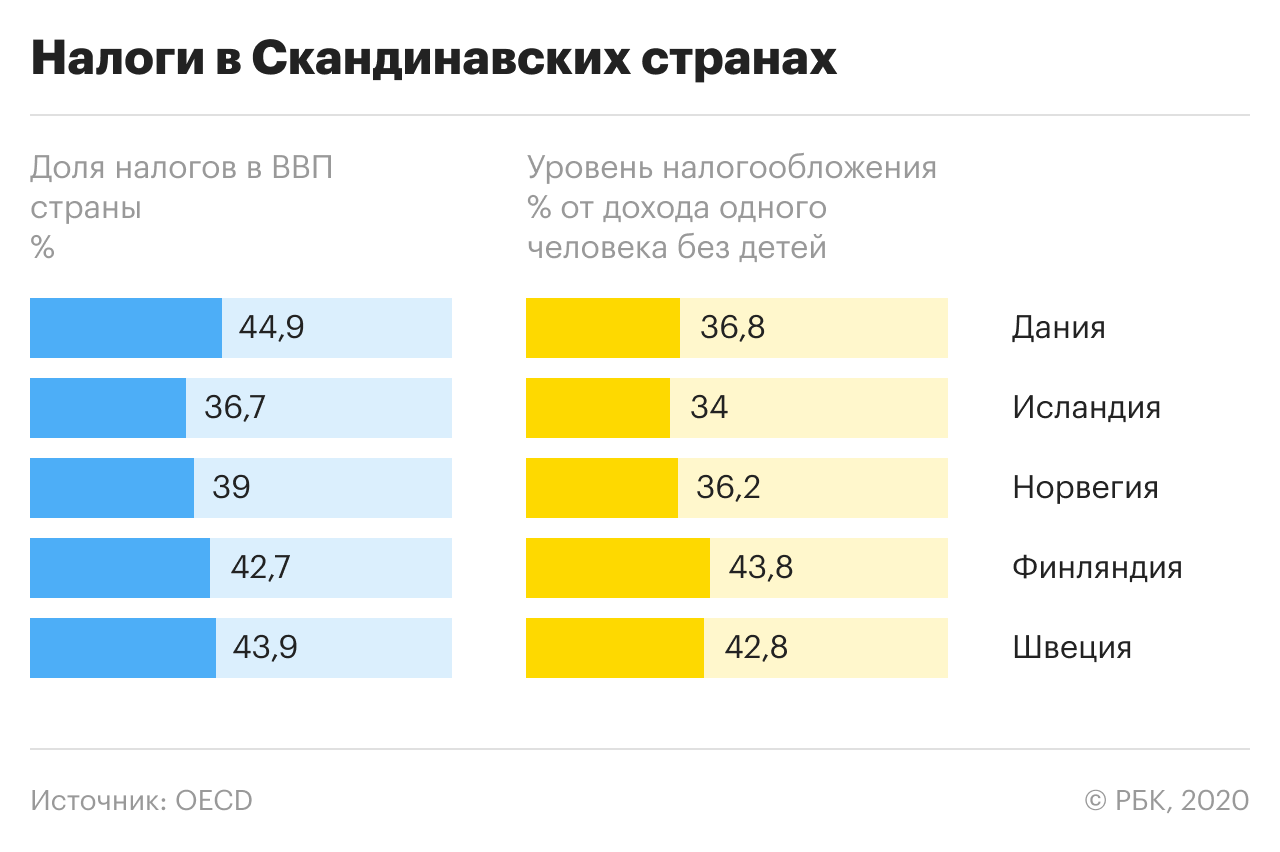

Конечно, на этом фоне обсуждаются самые разные способы частичного погашения расходов на выплаты ББД. Например, за счет повышения налогов и оптимизации государственных расходов, или через сокращение финансирования имеющихся социальных программ. Однако даже такие меры вряд ли смогут покрыть все затраты.

В 2016 году журнал The Economist посчитал, какой размер ББД сможет установить государство, если оно урежет все социальные выплаты за исключением тех, которые назначаются по состоянию здоровья. При таком раскладе Мексика сможет платить каждому гражданину всего по $75 в месяц, а Дания — по $900.

Помимо простых экономических соображений, ясно, что введение единого для всех базового дохода может не только не сделать человека более свободным, а наоборот — безмерно усилит его зависимость от государства. Не говоря уже о тех громадных политических и социальных рисках, которыми чревато сворачивание такой программы — ввиду экономического кризиса, природной катастрофы или военного столкновения.

Вызывает вопросы и сама нравственная основа идеи безусловного базового дохода. Многие считают, что предоставление денег ни за что — все равно, что подлить масла в огонь иждивенчеству со всеми вытекающими последствиями. Джеймс Хекман, обладатель Нобелевской премии по экономике, в одном интервью отметил, что уже сейчас видно, как сообщества, живущие на пособия, не только не пытаются выбраться из нищеты и завязать с преступностью, но и образуют условное гетто, которое блокирует такую возможность даже для их детей.

Фото: Alexander Popov / Unsplash

Наконец, противники указывают на то, что базовый доход противоречит нормам естественной морали. Как заметил Ростислав Капелюшников, заместитель директора Центра трудовых исследований НИУ ВШЭ, во время презентации книги о ББД в Высшей школе экономики: «С точки зрения естественной морали, здоровый, работоспособный человек не должен жить за чужой счет. А богатые и сверхбогатые люди не должны получать деньги от государства ни в каком виде».

Доходы физических лиц

Каждый человек, занимающийся трудовой деятельностью, регулярно получает заработную плату. Это наиболее простой пример приобретения материальной выгоды от выполнения работы. Граждане, не занятые в трудовой сфере, чаще всего не имеют никаких средств к существованию, за исключением социальных выплат, если они полагаются.

Таким образом, любой совершеннолетний и дееспособный человек находит для себя наиболее подходящие условия для получения денежного вознаграждения. Заработная плата чаще всего является единственным источником финансирования семьи или отдельного физического лица.

Почему не все траты можно признать расходами?

По российским законам, все компании обязаны уплачивать налог на прибыль: при общей системе налогообложения его ставка составляет 20%. Естественно, мало кому хочется отдавать государству пятую часть своей прибыли – и тут у владельца бизнеса возникает соблазн списать на расходы максимально возможные суммы. Например, выписать самому себе крупное денежное вознаграждение.

Чтобы таких злоупотреблений не возникало, налоговый кодекс четко определяет, что можно относить к расходам. В примере с вознаграждением оно может быть отнесено к расходам, только если возможность его начисления прописана в трудовом договоре, положении о премировании либо в иных локальных нормативных актах. В противном случае с этой суммы также придется заплатить налог.

Общие требования к расходам приведены в ст. 252 НК РФ. Их два:

- Расходы должны быть обоснованными, т.е. все траты должны быть экономически оправданы. Конечно же, владелец бизнеса может тратить деньги так, как ему хочется, но налоговые органы не примут к вычету такие траты, и налог на них будет начислен.

- Расходы должны быть документально подтверждены, а их цена должна соответствовать рыночной. Например, если компания заплатила за ремонт помещения 300 тыс. рублей, а средняя цена такого ремонта составляет 100 тыс., то у налоговой могут возникнуть вопросы.

Что нельзя считать расходами?

В статье 270 НК РФ приведен перечень расходов, не учитываемых при расчете налогооблагаемой прибыли. Она не запрещает совершать данные траты, однако на величину налога они не повлияют. К таким расходам относятся, например:

- Дивиденды, выплачиваемые акционерам.

- Штрафы, перечисляемые в бюджет.

- Приобретение акций других компаний.

- Безвозмездная передача имущества.

- Расходы на создание либо приобретение имущества, подлежащего амортизации.

- Взносы в общественные организации и профсоюзы.

- Материальная помощь и иные вознаграждения сотрудников, не предусмотренные в трудовых договорах.

Кто такой резидент и зачем это знать

Возникает вполне логичный вопрос: кто признается резидентом, а кто нет? Согласно законодательства резидент – это субъект, который проживает на территории государства более 183 дней в году

При этом не важно, является ли такой субъект гражданином России или нет. Например, физическое лицо с российским гражданством, но проживающее вне России, будет признано как нерезидент

Преимущество резидентства в том, что государство для таких лиц разработало перечень налоговых вычетов, уменьшающих базу для расчета НДФЛ. Это социальные, имущественные и другие виды вычетов.

ВАЖНО: категория субъекта (резидент или нерезидент) влияет на перечень доходов, к которым будет применим НДФЛ