Верно указываем назначение платежа в платежном поручении

Содержание:

- Статус составителя

- Нужно ли распечатывать банковские выписки и платежки

- Как подготовить платежное поручение на оплату НДФЛ

- Как производятся платежными поручениями

- Где взять УИН

- Новый код в поле 20 платежки

- Что писать в поле 107

- Что писать в поле 106

- Расшифровка структуры полей бланка с описанием реквизитов

- К чему ведут ошибки оформления и как их избежать

- Образец заполнения формы

- Какие особенности для бюджетников

- Назначение документа

- Заполнение назначения платежа с 1 июня

- Платежные поручения по исполнительным листам с 27.09.2021

- Платежные поручения при удержаниях из зарплаты

- Обязательства банка и плательщика

- Может ли банк в обязательном порядке требовать УИН

- Как заполнять

Статус составителя

Корректировки применяются согласно Приказу Минфина от 14.09.2020 г. № 199н.

С октября ИП, нотариусы, адвокаты и главы КФХ должны по-новому вносить информацию в графу 101 «Статус составителя поручения» — нужно указывать код «13». Старые коды (09, 10, 11, 12) использоваться не будут. Код «13» применяется налогоплательщиками (плательщиками сборов, страхвзносов и иных платежей, администрируемых ИФНС) — физлицами.

Для платежных поручений на НДФЛ за сотрудников или НДС налоговыми агентами с кодом «02» (к примеру, при аренде госимущества) правила проставления статуса в графе 101 не поменялись.

Нужно ли распечатывать банковские выписки и платежки

Распечатанное платежное поручение с отметкой банка об исполнении могут потребовать в различных ситуациях, например как подтверждение уплаты госпошлины или налога.

В бухгалтерском учете платежки обычно распечатывают как приложение к банковской выписке. Если организации ежедневно производит большое количество платежей, то это может быть довольно неудобно.

Законодательство точно не регламентирует, нужно ли распечатывать электронные платежные поручения в обязательном порядке или достаточно банковской выписки. Первичные документы, подписанные усиленной ЭЦП, могут приниматься налоговой как подтверждение расходов, а соответственно распечатывать их не обязательно – на это не раз указывал Минфин в своих разъяснениях (например, письмо Минфина РФ от 13.01.2016 № 03-03-06/1/259). Исключение – запрос документа именно на бумаге, несовпадение электронных форматов, когда электронный документ невозможно передать в ИФНС и т.п. ситуации.

Как подготовить платежное поручение на оплату НДФЛ

Разберем пример заполнения платежного поручения для ГБОУ ДОД СДЮСШОР «АЛЛЮР» по полям. Сумма подоходного налога за март составила 35 000 рублей.

Поля 6 и 7 заполняем без копеек, так как налог исчисляется и перечисляется в рублях: 35 000,00 рублей.

В реквизите 22 поставьте «0».

Статус плательщика (реквизит 101) установите «02», так как организация выступает налоговым агентом для работников, получающих зарплату.

КБК (реквизит 104) для оплаты НДФЛ — 182 1 01 02010 01 1000 110.

105-я ячейка. ОКТМО для вашей организации необходимо уточнить в налоговой инспекции. 106-я ячейка: основание уплаты — ТП (текущий период).

107-е поле. Налоговый период: МС.03.2021. Если перечисляем налог с отпускных или пособий, пропишите месяц и год, на которые пришлось перечисление. В графах 108 и 109 проставляем «0», так как нет данных для заполнения. 110-е поле пустое.

Полностью заполненная платежка для уплаты НДФЛ выглядит так.

Как производятся платежными поручениями

Платежками проводятся расчеты по принятым обязательствам и не только. Для бюджетников предусмотрены следующие варианты:

- Оплата обязательств перед поставщиками и подрядчиками, допустимы авансовые расчеты. Укажите точные реквизиты счетов и договора в назначении. Поля 104-110 и 101 и 22 не заполняйте. Обязательно укажите НДС в стоимости товаров, работ, услуг, а если он отсутствует, пропишите «Без НДС».

- Расчеты по кредитам и займам в банковских и финансовых организациях. Пропишите в поле 24 реквизиты соглашения (договор займа). Поля 104-110, 101, 22 не заполняйте.

- Авансы на командировочные расходы сотрудникам. Укажите номер документа-основания (сметы) в назначении платежа. Поля для уточнения налоговых платежей не заполняйте.

- Перечисление страховых взносов, налогов, сборов. Проверьте правильность заполнения реквизитов получателя и полей 104-110 бланка. КБК уточните в ФНС или ФСС (по платежам на травматизм).

Рассмотрим особенности перечисления налогов и страховых взносов на примере.

Где взять УИН

Источником получения информации по УИН являются требования на уплату налогов и пеней. Поэтому если вы не значитесь в должниках по платежам в бюджет, то и УИН у вас не будет — как реквизит для внесения в платежку он попросту будет не сформирован получателем платежа в связи с отсутствием такого документа, как требование от фискального органа.

Пример

ООО «Лира» не уплатило в срок имущественный налог, в связи с чем фискальный орган направил в адрес данного должника требование, в котором указал УИН. При исполнении требования и формировании платежки бухгалтер ООО «Лира» перенес УИН с документа, направленного фискальным органом, в поле 22.

Новый код в поле 20 платежки

С 01.06.2020 вступили в силу новые требования по заполнению кода в поле 20 платежного поручения (указание Банка России от 14.10.2019 № 5286-У). Связано это с тем, что банкам и приставам необходимо понимать, какие именно доходы поступили на счет должника и можно ли произвести с них удержание либо взыскать задолженность в ограниченном размере. Новые коды касаются не только работодателей, но и всех лиц, которые выплачивают:

- зарплату;

- другие доходы, для которых установлены ограничения по взысканию или с них в принципе нельзя удерживать задолженность.

Расшифровка новых кодов поля 20 платежного поручения представлена в таблице:

Что писать в поле 107

Поле 107 в платежном поручении имеет 10 обязательных знаков. Восемь из них — смысловые, в еще два знака — разделяющие точки. Например, МС.06.2019.

Согласно указаниям Банка России первые два знака в реквизите 107 заполняются в зависимости от периода оплаты и, соответственно, обозначают его:

- МС — за месяц;

- КВ — за квартал;

- ПЛ — за полугодие;

- ГД — за год.

Следующие два смысловых знака (4-й и 5-й) реквизита 107 заполняются согласно периоду оплаты и, соответственно, по выбранным ранее первым двум параметрам. То есть, если платеж ежемесячный — показатель может быть выбран от 01 до 12 в зависимости от месяца, за который осуществляется. Квартальные — от 01 до 04. Полугодовые — 01 или 02. При перечислении денежных средств один раз в год в 4 и 5-ом знаках указывается – «00».

Последние 4 знака заполняются в соответствии с годом, за который производится оплата.

В случае, когда законодательство предусматривает конкретную дату уплаты налога, поле 107 в платежке стоит заполнять, указав эту дату, например:

- МС.06.2019;

- КВ.02.2019;

- ПЛ.01.2019;

- ГД.00.2019;

- 15.07.2019.

При невозможности указать требуемые значения, платежное поручение может не сохраниться и выдать ошибку о том, что поле «основание платежа 106» не заполнено. В таком случае в полях 106 и107 платежки возможно поставить значение «0».

Что писать в поле 106

Эти реквизиты несут в себе информацию об основании и налоговом периоде, за который производится оплата.

Поле 106 в платежном поручении 2020 года заполняется двумя знаками и может принимать значения из перечня, который утвержден Центральным Банком.

Итак, чтобы помочь разобраться, как правильно заполнить в платежном поручении поле 106 (основание платежа), мы составили специальную таблицу с пояснениями. Она поможет разобраться с обозначениями, которые можно казывать в основании платежа 106, расшифровка 2020 года дана в левом столбце.

| Наименование реквизита | Основание платежа 106: расшифровка реквизита |

|---|---|

| ТП | Обозначает оплаты текущего года по задолженностям и начислениям |

| ЗД | Обозначает, что вы сами нашли недоимку или ошибку по оплате и, не дожидаясь требования налоговой, внесли недостающую сумму в бюджет |

| БФ | Ставится, когда плательщиком является физическое лицо и денежные средства списываются с его банковского счета |

| ТР | Нужно ставить, когда задолженность была обнаружена и предъявлена к оплате налоговым органом |

| РС | Обозначает погашение долга, который может уплачиваться в рассрочку |

| ОТ | Необходимо применить в случае погашения задолженности, которая была отсрочена |

| РТ | Погашение реструктурируемой задолженности |

| ПБ | Указывается в случае погашения задолженности банкротящимися организациями |

| ПР | Заполняется при погашении долга, который приостановили к взысканию |

| АП | Обозначает, что необходимо погасить долг после проверки организации и выставления акта проверки |

| АР | Ставится в случае погашения задолженности по исполнительному документу |

| ИН | Применяется для погашения инвестиционного налогового кредита |

| ТЛ | Применяется в делах о банкротстве, когда задолженность платится третьим лицом |

| ЗТ | Указывается для погашения текущей задолженности банкротящимися организациями |

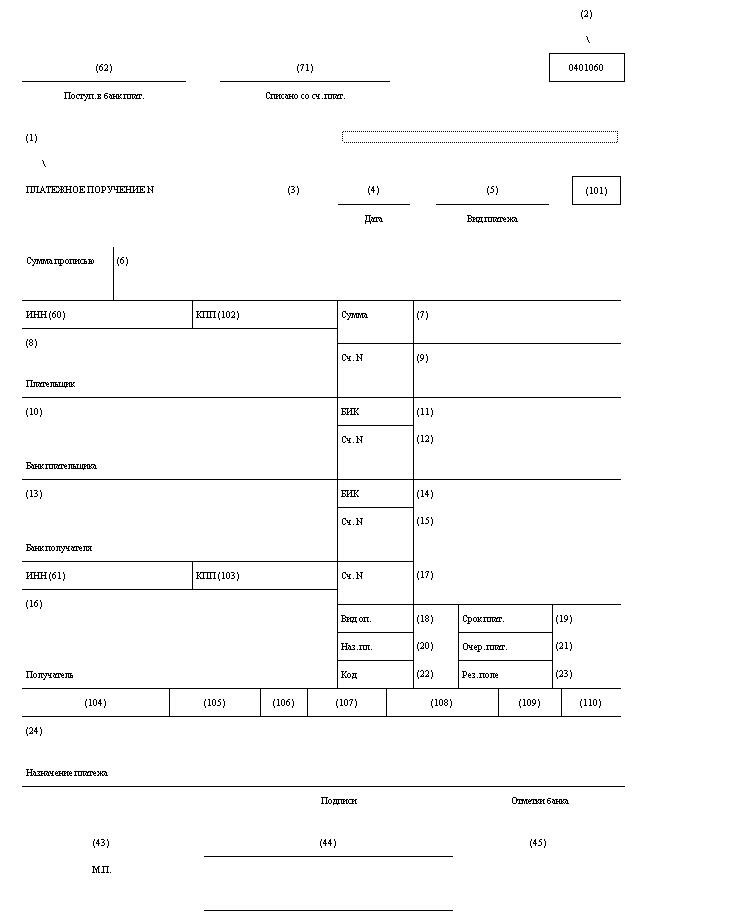

Расшифровка структуры полей бланка с описанием реквизитов

Процедура заполнения бланка поручения оговорена в вышеописанном положении Центробанка РФ “О правилах осуществления перевода денежных средств”.

Тут же можно узнать и о том, какие вообще есть поля. необходимые для вписывания данных, причем при перечислении средств в фонды как бюджетного, так и внебюджетного типов, требуется учесть Приказы Министерства финансов в том числе.

Незаполненные графы не должны быть в правильно сформированном документе, поскольку его в этом случае просто не примет банк.

Когда строку не нужно заполнять, необязательно это делать, либо просто нельзя занять данными, ставится цифра 0, которая это подтверждает.

Поскольку реквизитов существует очень много, следует разобрать не только их обозначения согласно нормативной документации, но и примеры информации, которые необходимо туда вносить.

Причем так как на некоторые графы есть максимально допустимое количество символов, это также необходимо предусмотреть.

| Номер поля | Наименование реквизита | Максимум символов | Вносимая информация |

| 1 | Платежное поручение | — | Название распоряжения, которое указывается на бумаге |

| 2 | 0401060 | — | Тут говорится о номере формы согласно Общероссийского классификатора управленческой документации. Применяется в случае заполнения бумажного документа |

| 3 | — | 6 | Говорится о номере распоряжения, который был присвоен бухгалтером |

| 4 | Дата | 8 | Обозначение даты заполнения бланка в формате ДД.ММ.ГГГГ |

| 5 | Тип платежа | 1 | Отмечается, срочный он, телеграфный или почтовый, иногда может не указываться банком |

| 6 | Сумма, указываемая прописью | — | Оговаривается в тех распоряжениях, которые формируются на бумаге, при этом сумма пишется словами |

| 7 | Сумма в цифрах | 18 | Рубли здесь отделяются от копеек знаком “тире” |

| 8 | Плательщик | 160 | От юрлиц требуется наименование и адрес местонахождения, от физлиц — ФИО и адрес жительства, ИП должны указать ФИО и правовой статус, а также адрес места жительства или пребывания |

| 9 | Номер счета | 20 | Оговаривается номер банковского счета плательщика |

| 10 | Сведения о банке плательщика | — | Название банковского учреждения |

| 11 | БИК | 9 | Здесь прописывается идентификационный код банка |

| 12 | Корреспондетский счет или субсчет банка плательщика | 20 | Не указывается, если в роли плательщика выступает не кредитная организация или ее филиал |

| 13 | Банк получателя | — | Наименование финансового учреждения, в которое придут средства |

| 14 | БИК получателя | 9 | — |

| 15 | Номер счета банка получателя | 20 | — |

| 16 | Наименование или ФИО лица, которому предназначены деньги | 160 | — |

| 17 | Номер конечного получателя денег | 20 | — |

| 18 | Вид операции | 2 | Следует указать тип перечисления, где 01 — это платежное поручение |

| 19 | Срок передачи | — | Не нужно указывать, если этого не оговорено Центробанком |

| 20 | Код назначения | — | — |

| 21 | Очередность перечисления | 1 | — |

| 22 | Код | — | Здесь пишется уникальный идентификатор начисления |

| 23 | Резервное поле | — | — |

| 24 | Назначение средств | 210 | Оговаривается то, за что планируется перечислить деньги |

| 60 | ИНН | — | Идентификационный код плательщика |

| 61 | ИНН получателя средств | 12 | — |

| 101-110 | — | — | Сведения указываются касательно КБК, ОКТМО, основания платежа, налогового периода и прочих реквизитов |

| 43 | Место для печати плательщика | — | — |

| 44 | Подписи со стороны плательщика | — | — |

| 45 | Отметки банковского учреждения | 8 | Штамп банка плательщика и подпись уполномоченного лица и те же данные со стороны получателей |

Значение в налоговый период 107

При уплате денег в качестве бюджетного взноса, то есть налога, плательщик обязан уточнить, за какой период он предоставляет средства, чтобы избежать несостыковок в процессе передачи денег и их зачисления.

Это делается при составлении поручения на перечисление налогов, а отражаются данные в 10-значном виде, при этом различаясь в зависимости от того периода, который был выбран для передачи средств в ФНС.

| Период заполнения | Код, отличаются первые два символа, следующие 8 имеют вид “.ХХ.ГГГГ” | Необходимые цифры, ХХ/ГГГГ |

| Месяц | МС | Месяц/год |

| Квартал | КВ | Квартал/год |

| Полугодие | ПЛ | Номер полугодия/год |

| Год | ГД | 00/год |

Видео: сформировать документ в ИФНС

Номер 109 Дата

В этом поле следует указать не информацию о том, когда именно совершается операция, а отразить дату, когда был создан документ, служащий основанием для перечисления в бюджет России.

Указывать его необязательно, но только в том случае, если платеж производится добровольно, в противном случае обязательно оговариваются цифры, когда был составлен документ, обязывающий совершить операцию.

Всего следует внести 10 символов, в число которых входит и разделить в виде точки.

| Номер знакоместа | Данные |

| 1-2 | Календарный день |

| 3 | Разделитель |

| 4-5 | Месяц создания документа |

| 6 | Разделитель |

| 7-10 | Год создания основания |

К чему ведут ошибки оформления и как их избежать

Если одно из полей расчетного документа по налогам и сборам заполнено неверно, существует риск неисполнения налогового обязательства. Даже если все банковские реквизиты заполнены верно, средства не зачислятся по назначению в установленный срок. Это влечет за собой начисление пени, но не штрафов.

Чтобы платежное поручение заполнялось верно, рекомендуется использовать специализированные бухгалтерские программы. Создание новых документов с применением правильного исходника с высокой вероятностью исключит ошибки. Дополнительную проверку на предмет правильности заполнения платежка пройдет в системе дистанционного банковского обслуживания. Если поля 106 и 107 содержат ошибки, расчетные документы отклонят до устранения всех замечаний.

Образец заполнения формы

Процедура заполнения формы платежного поручения будет одинаковой всегда, но различаться будут поля с информацией о плательщике и фактическом плательщике, так как эти два понятия могут различаться.

Платежное поручение с номерами полей в 2020 году можно скачать здесь.

Как вариант, рассмотрим платежное поручение о перечислении НДФЛ, где указываются все нужные данные:

- даты поступления и списания средств;

- номер поручения;

- дата и вид платежа;

- ИНН и КПП лица, за которое платят;

- наименование организации, которая платит;

- сумма средств цифрами и номер внутреннего счета плательщика;

- название банка плательщика, его БИК и номер счета;

- те же данные, но о банке получателя;

- ИНН и КПП принимающей организации с номером счета, в нашем случае это подразделение ИФНС;

- коды КБК, ОКТМО;

- основание для платежа (при добровольной уплате ставится ТП);

- дата подписания налоговой декларации, если не подписана, ставится 0;

- тип платежа в виде кода УИН или ставится 0;

- пояснение к платежу.

Чтобы документально отразить свою просьбу передать деньги с банковского счета, следует составлять платежное поручение, где отмечается назначение денег, необходимые реквизиты как стороны, передающей деньги, так и получателя.

Этот документ может быть основанием для совершения платежей с банковского счета, а также подтверждением совершения уплаты денег по конкретному назначению и реквизитам.

Какие особенности для бюджетников

Если в роли заказчика выступает бюджетное учреждение, то при формировании учитывайте ряд особенностей. Все закупки производятся в соответствии с планом-графиком. Планы-графики формируют на основании утвержденных ПФХД — планов финансово-хозяйственной деятельности бюджетного учреждения.

Все платежки бюджетной организации проводятся через органы муниципального или федерального казначейства. После завершения закупочных процедур и заключения контракта пакет договорных документов передается в Казначейство, где госконтракт регистрируется согласно определенным кодам бюджетной классификации (приказ Минфина РФ №65н от 01.07.2013). На сумму контракта формируется бюджетное обязательство, которому присваивается идентификационный код.

При заполнении расчетного документа заказчик привязывает конкретное бюджетное обязательство по контракту к платежке. В результате вместе с кодом обязательства автоматически заполняются все коды бюджетной классификации. Все номера полей в платежном поручении в 2020 году для бюджетников такие же, как и для остальных заказчиков.

Если оплата по госконтракту производится за счет целевых средств, то в назначении платежа необходимо указать код субсидии (КС), тип и код целевых средств.

В назначении платежа помимо КБК прописывают реквизиты контракта и документа-основания, а затем указывается информация об НДС.

Назначение документа

Документ такого типа предназначен для трансляции распоряжения клиента банка финансовому учреждению, и он же будет указанием клиента по отправке определенной суммы средств.

Он применяется в тех случаях, когда необходимо совершить безналичные расчеты, взяв денежные средства со счета клиента, причем перечисление может производиться как на счет в этом же учреждении, так и в другой банковской организации.

С помощью данного документа можно переводить деньги по разному назначению, в том числе:

| В качестве предоплаты или оплаты товаров, работ и услуг | А также для проведения периодических платежей |

| В бюджетные и внебюджетные фонды | К примеру, в Фонд социального страхования или Пенсионный Фонд России, для налоговых служб и т.д. |

| По возврату или размещению кредитов, депозитов | А также для перечисления необходимых для уплаты процентов |

| В прочих целях | Которые предусматриваются действующими законами или заключенными договорами |

Официальный бланк утвержден Центральным банком России и его положением под номером 383-П, где в приложении под номером 3 указан бланк данного поручения.

Хоть его заполнение и не будет проблемой для бухгалтеров, учитывать особенности этого процесса нужно особенно внимательно, поскольку любая ошибка может привести к отказу банка перечислять деньги, либо их направлению не по тому назначению, которое предполагалось изначально.

Прежде чем приступать к оформлению бланка, следует изучить требования к содержанию всех его разделов, которые были предоставлены Центробанком.

Кроме того, Минфин требует заполнять все графы, которые будут идентифицировать операцию перечисления и обе стороны.

Каждый раздел и реквизит имеет собственный шифр, который представляет собой цифру, под которой следует прописывать определенную информацию.

Данная бумага должна быть как для прозрачной работы банка, так и самого плательщика, поскольку так можно доказать конкретное назначение денег и избежать обвинений в отмывании средств.

По нормам Центробанка РФ, переводить денежные средства как в рамках банковских счетов, так и не открывая их, можно в безналичном виде, но на основании утвержденных законом форм.

При этом платежное поручение — это лишь один из документов, и также есть:

- инкассовые поручения;

- аккредитивы;

- чеки установленного образца;

- платежные требования;

- электронные переводы денег.

Учитывая тот факт, что наиболее востребованными остаются все же поручения, следует рассмотреть именно их, и оформляться они могут либо самостоятельно плательщиком, либо же банковским учреждением клиента по его непосредственной просьбе и согласию.

Совсем недавно банки не могли заниматься составлением такого документа, но главный банк разрешил такое действие, хотя ответственность за предоставленные для заполнения сведения по-прежнему лежит на клиенте.

В реквизитах поручения заключаются обязательные данные, которые полностью оговорены и утверждены нормативными актами Центробанка РФ, и дополнительно регулируются актами Минфина РФ.

Если в документе отсутствуют какие-либо реквизиты, требуемые обязательно, то это приводит к невозможности учреждения перевести деньги на требуемый счет.

Сами реквизиты ограничены еще и максимальным количеством символов, которые нужно вместить в строго отведенных зонах для заполнения.

Заполнение назначения платежа с 1 июня

Введение новой кодировки в поле 20 привело к тому, что теперь бухгалтеру заполняет отдельные платежки на разные виды доходов. К примеру, зарплата и командировочные в адрес одного содрудника не могут быть перечислены одним поручением. Новшество касается и зарплатных реестров, поэтому бухгалтеры формируют разные реестры на выплату, например, зарплаты и детский пособий.

Также в реквизите «Назначение платежа» в платежке (в зарплатном реестре — реквизите, предназначенном для этой цели) теперь нужно указывать сумму удержаний по исполнительным листам, которые были произведены из дохода сотрудника. С 01.06.2020 такая обязанность актуальна для всех работодателей (п. 5 ст. 1 закона от 12.02.2019 № 12-ФЗ).

Центробанк рекомендует применять следующую структуру записи при заполнении назначения платежа (информационное письмо от 27.02.2020 № ИН-05-45/10): символ «//», «ВЗС» (то есть взысканная сумма), символ «//», сумма цифрами, символ «//».

Обратите внимание! При указании суммы рубли нужно отделять от копеек символом «-», а не запятой. Если сумма удержания без копеек, то после этого знака укажите «00»

Например, //ВЗС//2600-00// или //ВЗС//5240-75//.

Платежные поручения по исполнительным листам с 27.09.2021

С 27.09.2021 у организаций появилась обязанность зачислять удержание по исполнительным листам на депозит службы судебных приставов. Делать это необходимо если

- исполнительный лист получен не от взыскателя (получателя), а от службы судебных приставов;

- взыскание относится к единовременным платежам, т.е. выставляется единовременное требование об уплате в твердой сумме, при этом платежи с должника могут удерживаться периодически;

- сумма взыскания составляет более 100 тыс. руб.

Платеж надо перечислить в течение 3-х дней с даты выплаты дохода должнику (ч. 3 ст. 98 Федерального закона от 02.10.2007 N 229-ФЗ).

Пример оформления платежного поручения

Платежное поручение в 1С сформируйте из раздела Банк и касса — Платежные поручения. PDF

Обратите внимание на заполнение полей:

- Вид операции — Прочее списание;

- Ссылка ИНН, КПП плательщика — смените значения организации на ИНН должника, КПП – 0;

- Получатель, Счет получателя — из реквизитов, указанных в исполнительном листе;

- ссылка КБК и ОКТМО — флаг Требуется указывать реквизиты платежа в бюджет не стоит. PDF

- Статья расходов — предопределенная — Выплата заработной платы или создайте свою с видом движения Оплата труда;

- Очередность — 4 (для алиментов — 1);

- Идентификатор платежа — укажите, если исполнительный лист содержит УИН, например, в случаях, когда у должника нет ИНН.

Если задолженность оплачена не полностью, можно настроить напоминания о периодических платежах в Задачах организации.

После получения выписки банка на основании документа Платежное поручение создайте Списание с расчетного счета.

Укажите:

Счет дебета — 76.41.

Если у работника-должника нет ИНН, в поле 60 укажите — 0. При заполнении в поле 60 — 0, в поле 22 — 0 (или код НПА), в поле 108 — укажите идентифицирующую работника информацию. Ей может быть, например, номер СНИЛС (Письма Банка России от 19.05.2021 N 45-19/2414, Казначейства России от 29.04.2021 N 01-00-07/9973).

Платежные поручения при удержаниях из зарплаты

Для компаний и ИП, являющихся работодателями, также поменялись некоторые правила внесения информации в платежные поручения. Это связано с корректировкой порядка перевода денег, которые удержаны из зарплаты работников (Закон от 30.12.2020 г. № 495-ФЗ). Данные изменения начали действовать с 27 сентября 2021 года.

Как и ранее, удержание из зарплаты сотрудника производится работодателем с момента получения исполнительного документа от взыскателя или копии исполнительного документа от судебного пристава. Удержанные деньги перечисляются не на счет взыскателей, а на счет службы судебных приставов. При этом исключение — ситуации, указанные в ст. 9 Закона от 02.10.2007 г. № 229-ФЗ о взыскании сумм не более 100 тыс. руб. Перечислять удержанные деньги на счет судебных приставов нужно в течение 3-х дней с даты выплаты зарплаты.

Таким образом, в графе 106 проставляется сокращенное наименование отделения ФССП и его лицевой счет.

Также в платежных поручениях на зарплату при удержаниях по исполнительным документам нужно указывать удержанную сумму. Она фиксируется в реквизите «Назначение платежа». ЦБ РФ в информации от 27.02.2020 г. № ИН-05-45/10 рекомендовал указывать так:

//взысканная сумма//сумма цифрами//.

При проставлении суммы рубли отделяются знаком от копеек. Когда сумма в целых рублях, то после тире нужно ставить «00».

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Новые правила по удержаниям из зарплаты

Учет зерна в 1 С

Обязательства банка и плательщика

Во время совершения платежа с расчетного счета в банковской организации при использовании платежного поручения возникают обязательства как у плательщика, так и у финансовой организации. Существует определенный порядок заполнения реквизитов, их беспрекословно обязан соблюдать плательщик при совершении безналичных расчетов

Если он умышленно или по неосторожности нарушит это правило платежное поручение могут не исполнить. Эта норма регулируется статьей 864 Гражданского кодекса РФ

Принимая этот документ к исполнению, банк обязуется перевести указанный размер платежа, с счета плательщика на счет получателя по указанным реквизитам. Это обязательство регулируется Гражданским кодексом в статье 863 пункт 1.

Может ли банк в обязательном порядке требовать УИН

Иногда банковские учреждения просто обязывают плательщиков при отправлении распоряжений на платеж в бюджет заполнять в поле 22 УИН. Насколько правомерно это требование?

Все зависит от того, какое основание у вашей платежки. Если вы делаете платеж по налогам на основании самостоятельного расчета, то вам попросту негде взять значение уникального идентификатора, ведь никакого справочника по данному реквизиту не существует и не может быть, поскольку здесь ключевым является слово «уникальный», т. е. неповторимый. В этом случае в поле 22 ставится 0. А вот если уплата налога совершается по требованию фискального органа, в котором указан УИН, то поле 22 должно быть заполнено, но цифра, внесенная в него, может соответствовать либо номеру УИН, либо значению 0.

Чтобы избежать неточностей при оплате налогов, рекомендуем ознакомиться с материалом «Ошибки в платежном поручении на уплату налогов».

Какие коды нужно обязательно указывать в платежках на зарплату с 01 июня 2021 года, рассказали эксперты КонсультантПлюс.

Как заполнять

Правила формирования платежки прописаны в положении №383-П и приказе №107н.

Вот как заполнить платежное поручение на оплату товаров, работ, услуг построчно:

- 1 и 2 — наименование документа (платежное поручение) и код бланка по ОКУД — 0401060.

- Строки №3 и 4 отведены под реквизиты документа — номер и дату. Внутренний регистрационный номер платежки не превышает 6 значений, а дата указывается в формате ДД.ММ.ГГГГ.

- 5 (вид платежа) — вносится способ передачи платежки. Для электронного способа это поле оставляют незаполненным либо вписывают значение, указанное банком заказчика.

- 6 — указывается сумма по контракту прописью, а в 7 строке — это же значение в цифровом варианте.

- 8 — полное (краткое) наименование заказчика. Для бюджетного учреждения необходимо вписать номер лицевого счета в органах Казначейства.

- 9 строка — для расчетного счета заказчика, открытого в банке (20-значный расчетный счет организации).

- 10 — вносится полное наименование банка заказчика.

- В 11 поле платежного поручения указывается БИК банка (значение из справочника БИК РФ).

- В 12 — корреспондентский счет (при наличии) банковского учреждения.

- В полях с 13 по 17 необходимо прописать наименование поставщика, его расчетный счет и реквизиты банка.

- В строки 60 и 102 вносят ИНН и КПП заказчика, а в 61 и 103 — аналогичные сведения об исполнителе.

- 18 — это строка для указания вида операции, в этой ячейке всегда проставляют значение «01» (Правила ведения бухгалтерского учета в кредитных и банковских организациях).

- Поля 19, 20 и 23 платежного поручения заполняются только в тех случаях, когда банк требует предоставление дополнительной информации.

- 21 — очередность платежа. Для расчетов с поставщиком очередность — 5 (ст. 855 ГК РФ).

- В поле 24 для отправки денежных средств исполнителю госконтракта прописывается назначение платежа. Оплата или авансирование производится на основании контракта (указывается его номер и дата) по выставленному счету и документам приемки (товарная накладная, акт выполненных работ и проч.). Для расчетной документации необходимо указать все реквизиты. В обязательном порядке отмечается величина НДС. Если товары, работы или услуги не облагаются налогом на добавленную стоимость, то необходимо написать «НДС не облагается».

При формировании платежки на оплату исполнителям по контракту поля 22 (код УИН) и 101 (статус плательщика) не заполняются. Строки 104—110 остаются пустыми при взаиморасчетах с подрядчиками. Эти поля заполняются в том случае, когда заказчику необходимо сформировать платежное поручение в налоговую инспекцию.