Виды, причины и последствия инфляции

Содержание:

В чём проявляется высокая инфляция

Инфляция оказывает влияние на все отрасли в стране. Если мы говорим про высокие темпы (более 10%), то это приводит следующим последствиям:

- Падение производства (никто ничего не покупает, поэтому нет смысла производить много);

- Снижение доходов предприятий;

- Снижение зарплат;

- Безработица;

- Уменьшение кредитования;

- Высокая ставка по кредитам;

- Социальная напряженность и падение рождаемости;

- Возрастание преступности;

Во время инфляции в стране происходит перераспределение накоплений. Как правило, те, кто был богат, становятся еще богаче. Бедные же теряют последние сбережения и начинают снова всё с нуля.

Как сказал, лауреат Нобелевской премии в 1976 году Милтон Фридман:

Как бороться

Не всегда это надо делать. Ее умеренные темпы стимулируют спрос на товары и услуги, а тем самым способствуют развитию производства и экономическому росту в стране. Люди, ожидая увеличения цен, стараются купить товар сегодня, а не завтра. Низкая инфляция – дешевые кредиты, что тоже приводит к увеличению спроса и, соответственно, производства.

Для развитых стран мира инфляция в пределах 1 – 3 % считается вполне комфортной. Для развивающихся, а к ним пока относится и экономика России, оптимальной величиной эксперты называют 4 %. Именно эту цифру установил Центробанк в своей стратегической программе развития.

Высокий уровень инфляции имеет только негативные последствия для человека и страны. Я уже приводила пример Венесуэлы. Кто помнит 90-е годы в нашей стране, тому не надо приводить больше никаких доводов.

У государства есть целый набор инструментов для регулирования роста инфляции. Прежде всего они связаны с устранением причин возникновения. Основные из них:

- Борьба с монополиями и коррупцией в стране.

- Политика импортозамещения, которая ослабит зависимость от импорта, укрепит национальную валюту и приведет к развитию собственного производства.

- Грамотная денежно-кредитная и эмиссионная политика Центробанка и установление жестких требований к получению кредитов.

- Развитие реального сектора экономики: стимулирование увеличения производства на существующих предприятиях, строительства новых и т. д.

- Проведение денежной реформы, не самый лучший вариант, который мы уже проходили в нашей истории.

Государство и работодатели часто проводят индексацию заработных плат – это компенсация инфляционных потерь. Но такая мера может привести к новому витку повышения цен.

А с личной инфляцией не надо бороться, ею надо учиться управлять:

Если в вашей потребительской корзине есть товары, цены на которые растут ускоренными темпами, замените их на другие.

- Если планируете взять банковский кредит, то делайте это после понижения ключевой ставки ЦБ. Тогда и проценты по займам должны снизиться.

- Выберите для себя инструменты, которые защитят ваши сбережения от инфляции. Их довольно много. Только не переусердствуйте с покупкой валюты на самом пике обесценивания рубля.

- Ищите дополнительные источники дохода.

Похожие работы

- Инфляция: сущность, причины, формы, инфляция предложения

- Инфляция: сущность, причины, показатели изменения

- Инфляция, ее виды и последствия

- Инфляция (сущность, виды, показатели изменения)

- Инфляция, виды, причины и методы регулирования

- Инфляция как проявление макроэкономической нестабильности

- Инфляция в России

- Социально-экономические последствия инфляции

- Инфляция: сущность, причины, измерение уровня инфляции

- Сущность инфляции, формы ее проявления, виды, причины и методы регулирования (Вариант №7)

- Контрольная по Бизнес планированию Вариант №23

- Инфляция: её показатели и виды

- Инфляция: сущность, причины, механизмы открытой инфляции

- Сущность инфляции, формы ее проявления, виды, причины и методы регулирования

- Инфляция в России

- Социально-экономические последствия инфляции

- Особенности инфляционного процесса в России

- Инфляция: сущность, виды, измерение инфляции

- Инфляция (сущность, причины, типы инфляции)

- Инфляция (1990 – 2008 гг.)

Помощь в написании работ

Подробнее

Каковы причины инфляции?

Постепенный рост цен, связанный с инфляцией, может быть вызван двумя основными причинами: инфляцией спроса и инфляцией издержек. Оба возвращаются к фундаментальным экономическим принципам спроса и предложения.

Инфляция спроса

Инфляция спроса – это когда спрос на товары или услуги увеличивается, но предложение остается неизменным, что приводит к росту цен. Инфляция спроса может быть вызвана несколькими способами. В здоровой экономике люди и компании зарабатывают все больше денег. Эта растущая покупательная способность позволяет потребителям покупать больше, чем они могли раньше, усиливая конкуренцию за существующие товары и повышая цены, в то время как компании пытаются наращивать производство. В меньшем масштабе инфляция спроса может быть вызвана внезапной популярностью определенных товаров.

Например, в начале пандемии коронавируса рост спроса на домашние, социально удаленные мероприятия, в сочетании с выпуском долгожданной игры Animal Crossing: New Horizons привел к тому, что цена игровой системы Nintendo Switch на некоторых вторичных рынках почти удвоилась. Поскольку Nintendo не могла увеличить производство из-за остановки производства из-за Covid-19, Nintendo не могла увеличить свое предложение для удовлетворения растущего потребительского спроса, что привело к все более высокому росту цен.

Инфляция издержек

Инфляция издержек – это когда предложение товаров или услуг каким-то образом ограничено, но спрос остается неизменным, что приводит к росту цен. Обычно какое-то внешнее событие, например стихийное бедствие, мешает компаниям производить достаточное количество определенных товаров для удовлетворения потребительского спроса. Это позволяет им поднимать цены, что приводит к инфляции.

Например, подумайте о ценах на нефть. Вам – и почти всем остальным – нужно определенное количество бензина, чтобы заправить вашу машину. Когда международные соглашения или стихийные бедствия резко сокращают предложение нефти, цены на топливо растут, потому что спрос остается относительно стабильным даже при сокращении предложения.

2.2.Экономические последствия

Еще шире диапазон негативных последствий инфляции в экономической сфере. Особенно заметно она влияет на развитие производства, торговлю, кредитную и денежную системы, государственные финансы, валютную систему и на платежный баланс страны.

Считается, что инфляция дестимулирует инвестиции (в том числе, амортизационные отчисления): инвестору сложно оценить эффективность своих вложений, проблема не столько в самой инфляции, а в непредсказуемости ее регулирования. Чем выше инфляция, тем в большей степени бизнес вынужден финансировать простое воспроизводство из прибыли, что противоречит логике простого воспроизводства.

Инфляция подавляет бизнес-активность. Тут нужно знать, что для бизнеса инфляция- это, прежде всего налоги.

Инфляция подавляет склонность к сбережениям. Физические и юридические лица, зная, что чем выше инфляция, тем больше отрицательный процент по вкладам. Хотя современный отрицательный процент — не столько результат инфляции, сколько специфика функционирования наших банков.

Но прежде чем бороться со всем вышесказанным, стоит понять, а так ли все плохо. Понятно, что хорошего в инфляции немного. Но игнорировать тот факт, что многие экономики успешно развивались при умеренной инфляции, невозможно. А поскольку таких историй про экономики с дефляцией несопоставимо меньше (если они вообще есть), то, видимо, инфляция экономике зачем-то нужна. То есть существуют и некоторые плюсы инфляции.

Инфляция способствует повышению спроса на товары и услуги. Население, видя, что сбережения бессмысленны, будет стремится реализовать полученные доходы как можно быстрее. Также активизируется спрос на кредиты: выплачивать высокие проценты психологически легче, зная, что приобретенный в кредит товар все равно быстро дорожает. И в этом смысле инфляция способствует росту производства.

Инфляция сглаживает социальные последствия изменения структуры цен. Появление новых технологий резко меняет структуру спроса на продукцию смежных отраслей. В отсутствие инфляции это может означать падение цен на соответствующую продукцию и абсолютное сокращение доходов работников.

Регулирование и управление инфляцией

Управление инфляцией – это процесс не простой, он целиком и полностью зависит от решений правительства страны. Здесь ситуацию можно расценивать двояко – необходимо сдерживать раскручивание спирали инфляции и поддерживать производителей, создавая им благоприятные условия для развития бизнеса.

Стабилизация роста цен и доходов населения – основная задача сектора экономики государства. В случае активной борьбы с инфляцией может произойти падение темпов роста ВВП. Такая политика называется дефляционной. Поэтому к регулировке показателей инфляции следует подходить комплексно, учитывая все возможные факторы; необходимо правильно выявлять причины, методы проявления и способы её воздействия на экономические процессы. Для благоприятной экономической ситуации в стране обычно стимулируется инфляция и дефицит госбюджета, а также монополизм поставщиков и производителей.

Для того, чтобы управлять инфляцией применяют два типа экономической политики:

- направление на сокращение бюджетного дефицита, то есть происходит регулировка эмиссии денежной массы в соответствии с ростом показателей ВВП;

- регулирование цен и доходов населения способом определения уровня прожиточного минимума или потребительской корзины, которые должны согласоваться с динамикой роста цен.

Если правительство страны будет уделять внимание некоторым мерам по снижению инфляции, то экономическая ситуация в стране будет под контролем. Наиболее эффективным способом воздействия на уровень инфляции является применение политики влияния на процентную ставку или ставку рефинансирования центральных банков в современной рыночной экономике

Наиболее эффективным способом воздействия на уровень инфляции является применение политики влияния на процентную ставку или ставку рефинансирования центральных банков в современной рыночной экономике.

Сокращение разницы между деньгами и товарами следует посредством финансирования сельского хозяйства: выдавать кредиты под залог будущего урожая, устанавливать государственные закупочные цены на потребляемые в сельскохозяйственном производстве ресурсы для поддержания рентабельности товаропроизводителей данного товара и возможной платежеспособности сельхоз работников.

Развитие инвестиционного поля позволит увеличить оборачиваемость собственных денежных средств страны.

Беспрепятственные связи между предприятиями по вопросам поставки и сбыта продукции либо сырья на межрегиональном уровне способствуют более эффективному развитию производства государства в целом и росту уровня ВВП.

Установление налога на прибыль для предприятий в соответствии с его рентабельностью, а не установление фиксированных ставок в значительной мере положительно скажется на объёмах производства, на которые будет нацелен хозяйственник.

Причины инфляции

Исторически сложилось так, что первопричиной данного явления стала чрезмерная эмиссия денег. Простыми словами – государство выпускало новые денежные знаки для того, чтобы покрыть дефицит бюджета. Отсюда появляется вторая причина – это повышение военных расходов. Она тесно взаимосвязана с первой причиной, то есть государство вынуждено выпускать новые денежные знаки для содержания армии, даже в мирное время. Вообще, данный термин впервые появился в Северной Америке в период Гражданской войны 1861—1865 г. Но в современных условиях рыночной экономики есть ряд других причин этого явления.

Откуда берется инфляция:

- Монополизация рынка, то есть на рынке доминирует предприятие, производящее определенный ассортимент товаров, которое подавляет остальные предприятия и влияет на ценообразование.

- Низкий уровень развития национальной экономики государства.

- Чрезмерная кредитная экспансия, то есть банки проводят большое количество кредитных операций с целью получения собственной прибыли.

- Повышение стоимости импортированных и экспортируемых товаров.

- Активный приток иностранной валюты, обмениваемой на национальную.

- Девальвация национальной валюты – то есть снижение ее стоимости по сравнению с твердой мировой валютой.

- Чрезмерное налогообложение, схема довольно простая правительство поднимает ставку по налогу для предпринимателей, а его стоимость, как известно, заложена в рыночной стоимости товара или услуги.

Кроме внутренних причин инфляции, в стране есть и несколько внешних факторов. Например, рост цен на мировом рынке на импортируемые товары. Другая актуальная причина – это рост мировой иностранной валюты. И последнее – снижение спроса на мировом рынке на экспортный товар.

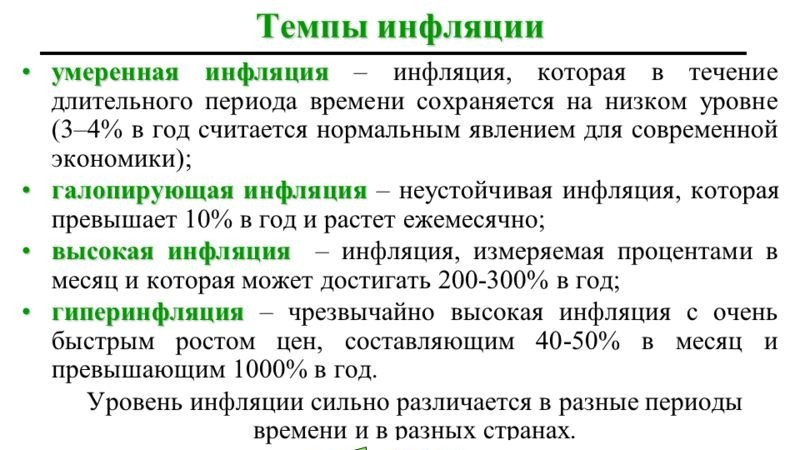

Виды инфляции по темпу роста

Есть несколько видов инфляции по темпу роста цен. Для начала стоит отметить, что на самом деле умеренная инфляция (ее определение будет представлено ниже) – это естественный процесс, который наблюдается в каждой развивающейся стране и не несет никакой угрозы экономике государства.

Итак, виды инфляции:

- Умеренная или ползучая инфляция – это рост цен не более чем на 10% в год. Как говорилось ранее – это естественный процесс, не предполагающий серьезной угрозы для экономики, кроме того, данный процесс, наоборот, способствует развитию и усовершенствованию производства, а это приводит к ускорению оборота денежной массы, снижению процентных ставок по кредиту, и увеличению объема производства.

- Галопирующая инфляция – это темп роста от 10 до 50%, а экономисты полагают, что она может достигать и 100% и даже 200%, она уже несет большую опасность для экономики государства. Опасность данного вида инфляции в том, что существуют риски при заключении договоров в национальной валюте, в связи с чем контрагент либо повышает стоимость, либо указывает ее в твердой иностранной валюты. Для народа это тоже сопровождается неприятными последствиями, на рынке выживают только крупные стабильные компании, вследствие чего увеличивается уровень безработицы. Народ отказывается от национальной валюты и переводит свои сбережения в иностранную или вкладывает средства в покупку какого-либо имущества, от недвижимости до бытовой техники, а, значит, депозитные счета в банке резко опустошаются.

- Гиперинфляция – это стремительный рост цен от 50% до нескольких тысяч или даже десятков тысяч процентов. Это большой риск не только для экономики страны, но и для каждого человека, потому что в этот период цены на товары растут в несколько раз, заработная плата остается на прежнем уровне, потребители не могут покупать товары и услуги в том объеме как ранее, поэтому мелкие предприятия и даже средние предприятия прекращают свое существование, растет безработица, дефицит бюджета сопровождается резким снижением поступающего в него налога. Кроме того, страдает банковская сфера, потому что денег на депозитных счетах становится все меньше, кредиты не востребованы, а, точнее, ситуация может привести к тому, что людям будет проблематично платить по счетам вовсе.

1.2 Виды инфляции

В целом во время инфляции деньги обесцениваются по отношению:

а) к золоту (при золотом стандарте);

б) к товарам;

в) к иностранным денежным единицам.

Существуют разные виды инфляции. Для классицификации используют такие критерии:

- По характеру (форме проявления) инфляционного процесса:

Открытая инфляция — ничем не сдерживаемый, свободный и продолжительный рост цен. Она характерна для стран рыночной экономики, где взаимодействие спроса и предложения способствует открытому неограниченному росту цен. Такой тип подразумевает прямой рост цен потребительских товаров и производительных ресурсов.

Скрытая, или подавленная инфляция-государство устанавливает жесткий контроль над ценами в условиях товарного дефицита. При этом допускается снижение качества продукции без уменьшения цен на нее, искусственно завышаются цены на якобы новые изделия. Одновременно растут цены на черном рынке. В данном случае возникает дефицит товаров и очереди.

Инфляционный шок — одномоментное, резкое повышение цен. Оно может дать толчок для открытого ускоренного подъема уровня цен.

По сфере распространения:

- Локальная — рост цен происходит в границах одной страны.

- Мировая — охватывает группу стран или всю глобальную экономику.

По темпам повышения (роста) цен:

- Ползучая или умеренная инфляция — ситуация, когда цены растут постепенно, но неуклонно, при умеренном темпе (примерно на 10 % в год). Стоимость денег сохраняется, отсутствует риск подписания контрактов в номинальных ценах. В промышленно развитых странах ее рассматривают как элемент нормального функционирования экономики, который не вызывает особого беспокойства.

- Галопирующая инфляция — характеризуется быстрым ростом цен (от 10 до 100-200 % в год). Такой темп может вызвать тяжелые экономические и социальные последствия (падение производства, закрытие многих предприятий, снижение уровня жизни населения и т.п.), контракты «привязываются» к росту цен, деньги ускоренно материализуются.

- Гиперинфляция — катастрофический рост цен (до 500-1000 % и более в год). Мировым рекордом стала гиперинфляция в Венгрии (август 1945 — июль 1946 г), когда цены ежемесячно росли в среднем почти в 20 раз. Гиперинфляция вызывает крах денежной системы. Деньги перестают адекватно выполнять свои функции, бесприбыльными и убыточными становятся крупнейшие предприятия. Гиперинфляция парализует хозяйственный механизм, поскольку резко усиливается эффект бегства от денег с целью превращения их в товары. Разрушаются экономические связи, осуществляется переход к бартерному обмену.

По степени сбалансированности роста цен:

- Сбалансированная инфляция, при которой цены различных товарных групп относительно друг друга остаются неизменными. В этом случае соответственно ежегодному росту цен возрастает ставка процента, что равнозначно экономической ситуации со стабильными ценами.

- Несбалансированная инфляция: цены различных товаров постоянно изменяются по отношению друг к другу, причем в различных пропорциях. Промышленность развиваться в таких условиях не может, индустриальное развитие кажется нереальным. Возможны лишь короткие спекулятивно-посреднические операции.

По степени ожидания роста цен:

- Ожидаемая инфляция; в таком случае правительство может «запланировать» инфляцию или она может быть спрогнозирована на какой-либо период;

- Неожидаемая инфляция, которая характеризуется внезапным скачком цен, что негативно сказывается на денежном обращении и системе налогообложения. В такой ситуации, если в экономике уже существовали инфляционные ожидания, то внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен. Однако если внезапный скачок цен происходит в экономике, где инфляционные ожидания еще не набрали силу, поведение населения и его реакция на рост цен могут быть иными: потребители будут больше сберегать и меньше предъявлять денег на рынке в виде платежеспособного спроса. В результате экономика вновь возвращается в состояние равновесия. Такое явление называется «эффект Пигу» (эффект реальных кассовых остатков). Однако эффект Пигу действует только в условиях гибких цен и процентных ставок и отсутствия инфляционных ожиданий.

Таким образом, существуют различные виды инфляции, которые отличаются друг от друга по темпам роста цен, по способам возникновения, степени ожидаемости. Но, несмотря на это основной причиной возникновения инфляции является нарушение товарно-денежного равновесия, вызываемое в той или иной форме переполнением сферы денежного обращения избыточной денежной массой.

УЧЕБНЫЙ ТРЕНИНГ

Основные термины и понятия

Денежный всеобщий эквивалент. Мера стоимости. Средство обращения. Средство накопления. Средство платежа. Бумажные деньги. Банкнота. Вексель. Чек. Кредитная карточка. Электронные деньги. Денежная масса. Денежный агрегат. Валютный курс. Конвертируемость денег. Инфляция. Антиинфляционная политика.

|

Показатель |

1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

|

Индекс потребительских цен, в % к предыдущему году |

390,0 |

2100,0 |

10 256,0 |

501,0 |

281,7 |

139,7 |

110,1 |

120,0 |

119,2 |

|

Показатель |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

|

|

Индекс потребительских цен, в % к предыдущему году |

125,8 |

106,1 |

99,4 |

108,2 |

112,3 |

109,4 |

111,6 |

116,6 |

Контрольные вопросы и задания

- 1. Охарактеризуйте основные концепции возникновения денег.

- 2. В чем заключается суть денег?

- 3. Раскройте соотношение основных функций денег.

- 4. Каковы особенности бумажных и кредитных денег?

- 5. Что такое ликвидность денег?

- 6. В чем заключаются отрицательные последствия бартера?

- 7. Что такое денежная масса? Назовите ее структурные элементы.

- 8. Что следует понимать под денежной системой? Из каких элементов она состоит?

- 9. Сформулируйте законы обращения денег.

- 10. Напишите формулу равновесия денежной и товарной массы И. Фишера.

- 11. Что такое валютный курс и какими методами он определяется?

- 12. Каковы причины инфляции?

- 13. В чем заключается суть инфляции? Назовите ее основные типы и виды.

- 14. Каковы социально-экономические последствия инфляции и основные пути их преодоления?

Литература

- 1. Базилевич В.Д. Макроекономіка : підручник / В’Д. Базилевич, К.С. Базилевич, Л.О. Баластрик ; за ред. В-Д. Базилевича. — К.: Знання, 2007. — 703 с.

- 2. Базилевич В.Д. Ринкова економіка: Основні поняття і категорії / В.Д. Базилевич, К.С. Базилевич, Л.О. Баласт-Рик. — к.: Знання, 2008. — С. 44—50.

- 3. Гальчинський А. Теорія грошей : навч.-метод, посіб. / А. Гальчинський. — К.: Основи, 2001.

- 4. Гриценко О.Г. Гроші та грошово-кредитна політика / О.Г. Гриценко. — К.: Основи, 1996.

- 5. Гроші та кредит : підручник / за заг. ред. М.І. Савчук. — К.: КНЕУ, 2001. — 602 с.

- 6. Лагутін В Д. Гроші та грошовий обіг : навч. посіб. / В.Д. Лагутін. — К.: Т-во «Знання», КОО, 1998.

- 7. Маркс К. Капитал / К. Маркс. — М., 1951. — Т. 1. — Гл. 3.

- 8. Найденов B.C. Инфляция и монетаризм. Уроки антикризисной политики / B.C. Найденов, А.Ю. Сменковский.

- — К. ; Белая Церковь : Белоцерковская книжная фабрика, 2003. — Гл. 2, параграф 1; гл. 3, параграф 1.

- 9. Попов В.М. Гроші та закони їх обігу / В.М. Попов ; КДТЕУ. — К., 1998.

- 10. Фишер И. Покупательная сила денег / И. Фишер. — М.: Дело, 2001.

- 11. Фишер С. Экономика / С.Фишер, III.Р. Дорнбуш, Д. Шмалензи. — М.: Дело, 1993. — С. 580—595, 653—667.

- 12. Фридмен М. Количественная теория денег / М. Фрид-мен. — М.: Эльф, 1996. — 186 с

- 13. Харрис Л. Денежная теория /Л. Харрис. — М.: Прогресс, 1990.

- 14. Чу хно A.A. Деньги / A.A. Чухно. — К. : Украина, 1997.— 510 с.

- 15. Чухно A.A. Розвиток теорії грошей та практики регулювання грошового обігу: Спецкурс / A.A. Чухно ; Київ, ун-тім. Тараса Шевченка. — К., 1994. — 116 с.

- 16. Ющенко В. Гроші: розвиток попиту та пропозиції в Україні / В. Ющенко, В. Лисицький. — К. : Скарби, 1998.

- — 288 с.

- 17. Ющенко В. Ключові проблеми монетарної та валютно-курсової політики в Україні / В. Ющенко // Вісник НБУ. — 2000. — № 2.

Инфляция в России

Про инфляцию в СССР несколько слов было сказано выше. Самая грандиозная инфляция в России была зафиксирована почти сразу после распада СССР – в 1992 году, составив 2508,8%. 1 января 1998 года последовала деноминация рубля, когда были введены в обращение новые купюры — рассмотрим инфляцию в России с этого момента.

Как известно, в августе 1998 года произошел дефолт, в результате чего годовая инфляция составила 84.4% против относительно умеренных 11% в 1997 году. Но с начала 2000-х годов начинается рост нефтяных цен, что очень способствует укреплению экономики России, снижению инфляции и мощному подъему российского фондового рынка (как в рублях, так и в долларах, причем курс USD/RUB много лет остается стабильным).

Кроме того, появляется такой несомненно полезный инструмент, как страхование банковских вкладов — в условиях растущих доходов населения банки становятся относительно устойчивыми, что позволило фонду АСВ несколько лет непрерывно увеличивать свой капитал. Несмотря на это, можно привести такой пример инфляции из жизни:

средняя инфляция в России с 2000 по конец 2016 года (за 17 лет) составила 11.1% в год, т.е. по приведенной выше классификации перешла границы «ползучей» области. За это время рубль подешевел в 5.95 раза и потерял 83.2% стоимости — т.е. практически столько же, сколько доллар за 50 лет!

Распространено заблуждение, что перекрыть инфляцию можно, переводя сбережения в твердую валюту — доллары или евро. Поскольку на дистанции рубль к ним слабеет, идея на первый взгляд выглядит логично. Однако история показывает, что девальвация рубля рост цен не перекрывает: так, купленные в начале 2000-ого г. доллары в переводе на рубли в конце 2016 года дали бы доход лишь около 4.9% годовых, евро — 5.1%.

А это значит, что относительно инфляции такие сбережения за 17 лет потеряли бы в стоимости 54.6% и 50.8% соответственно. Это, конечно, меньше, чем 83.2% у рубля, но тоже очень существенно. Даже если считать с 1998 г. (с лета 1998 по конец 1999 произошла обвальная девальвация рубля на 300%), то доходность купленных в то время долларов на сегодняшние рубли была бы около 13% в год, тогда как инфляция составила 15.3%. Актуальное состояние инфляции в России и полные исторические данные см. здесь.