Можно ли подать декларацию 3-ндфл через госуслуги?

Содержание:

- Другие способы подачи декларации

- Социальный налоговый вычет за расходы на лечение

- Налоговая декларация через личный кабинет

- Заполнить декларацию о продаже автомобиля

- Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

- Как заполнить декларацию 3-НДФЛ в личном кабинете на сайте налоговой

- Какие еще есть варианты отправки бланка

- Как заполнить форму

- Инструкция

- Шаг No18.

- Пошаговая инструкция подачи декларации 3-НДФЛ через Госуслуги

- Как подать декларацию 3-НДФЛ через сайт «Госуслуги»

Другие способы подачи декларации

Законом закреплено право подачи декларации не только через сайт Госуслуг, но и посредствам личного обращения в налоговую инспекцию. Это возможно в таких формах:

- Зарегистрироваться на сайте и скачать образец бланка декларации, после чего распечатать его и собственноручно заполнить, прикрепив все необходимые документы. Далее декларацию относят в налоговую службу.

- Обратиться в налоговую службу, получить образец декларации, заполнить его и отдать.

- Взять в налоговой службе декларацию, заполнить ее в домашних условиях и отправить по почте, либо курьером.

Все эти способы требуют временных и материальных затрат, в то время, как выполнение всех манипуляций через интернет будет быстрее, проще и эффективнее.

Социальный налоговый вычет за расходы на лечение

Кто имеет право на этот вычет Вы, надеюсь, поняли. Но отмечу главное, этот доход должен облагаться по ставке 13%! А какие, вообще бывают виды вычетов? Перечислю:

- стандартные;

- социальные;

- имущественные;

- профессиональные;

- от операций с акциями и ценными бумагами;

- на благотворительность;

- на обучение;

- на лечение и приобретение медикаментов;

- на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни»;

- на накопительную часть трудовой пенсии;

Надеюсь, небольшое представление о социальном налоговом вычете по расходам на лечение Вы теперь имеете. Тогда закончим наш «ликбез» по этому раздельчику и двинемся дальше.

Налоговая декларация через личный кабинет

Сегодня федеральная налоговая служба РФ предоставляет всем гражданам удобную возможность подать налоговую декларацию через личный кабинет. Сделать это можно с помощью ресурса nalog.ru.

Процесс существенно экономит и время, и деньги рядовых россиян – ведь отныне подготавливать и отправлять важнейшие документы можно онлайн, прямо из дома и в любое время суток.

Процесс отправки налоговой декларации физлицами

Чтобы подать декларацию непосредственно через сайт государственной налоговой службы, пользователю нужно:

В дальнейшем понадобится наличие электронной подписи и присутствие сертификата ключа ее проверки. Если подача документов осуществляется впервые, физическое лицо должно пройти этап формирования этого сертификата.

Для этого нужно:

- в окне заполнения и представления налоговой декларации 3-НДФЛ кликнуть по расположенной справа строке Получение сертификата ключа проверки электронной подписи;

- на следующей странице выбрать вкладку Ключ электронной подписи хранится в защищенной системе ФНС;

- нажать Сформировать запрос на сертификат.

Система запросит введение пароля. Секретный шифр пользователь задает сам. Так как он понадобится для дальнейшей работы с налоговой отчетностью, его обязательно нужно запомнить либо где-нибудь записать. После ввода пароля необходимо подтвердить данные и дождаться получения самого сертификата.

Имея сертификат ключа, отправить документ через личный кабинет налогоплательщика не составит труда.

Если у пользователя уже есть подготовленная декларация, ее можно сдать, нажав строку Направить сформированную декларацию.

После этого следует прикрепить фотографии либо сканы всех документов, подтверждающих сведения в составленной декларации. Сделать это нужно с помощью кнопки Добавить документ.

Система предупреждает об ограничении – общий объем загруженных файлов должен быть менее 20 Мегабайт.

После загрузки файл необходимо подписать, указав в нижней части окна заданный ранее пароль ключа и нажав кнопку Подписать и отправить.

Об этом будет свидетельствовать появившийся в ходе проверки статус – Завершена. Вместе с этим в разделе Переплата/задолженность в главном меню личного кабинета может появиться сумма переплаты.

Для ее перечисления на счет гражданина, пользователю необходимо отправить заявление на возврат.

После нажатия на указанную кнопку в открывшемся окне нужно указать банковские реквизиты для перечисления, сохранить изменения и подписать электронной подписью. В течение одного месяца возвращенная сумма поступит на банковский счет гражданина.

Как составить декларацию по налогам – подача документов ИП

Для отправки отчетности индивидуальному предпринимателю следует аналогично зайти в свой кабинет, выбрать раздел с отчетами и заполнить предложенный шаблон либо прикрепить готовый документ.

Отправив его, дождаться окончания камеральной проверки, распечатать декларацию в бумажном виде, подписать и поставить печать.

Отправить налоговую отчетность возможно и через сайт Госуслуги. Для этого нужно перейти к разделу каталога Налоги и финансы и выбрать вкладку Прием налоговых деклараций. После клика откроется раздел налоговой службы с подробным указанием последующих действий. Все этапы заполнения документации будут аналогичными перечисленным.

Заполнить декларацию о продаже автомобиля

Если физическим лицом был продан автомобиль, который находился в собственности более трех лет, то такая продажа освобождается от налогообложения НДФЛ на основании . Соответственно и отчитываться в налоговую инспекцию путем подачи декларации 3-НДФЛ не надо.

Когда продали автомобиль, который был в собственности менее трех лет, то обязательно подайте 3-НДФЛ и рассчитайте налог.

Можно воспользоваться имущественным вычетом в размере 250 000 рублей.

Вычет предоставляется согласно статьи 220 НК РФ, который уменьшает полученные доходы от продажи имущества.

Срок подачи документов установлен до 30 апреля следующего года за предшествующий, в котором было продано транспортное средство.

Также можно воспользоваться правом уменьшить доход от продажи на сумму расходов по покупки данного автомобиля ранее.

Для это надо иметь на руках подтверждающие документы на сумму приобретения: договор на покупку автомобиля, квитанция об оплате (платежное поручение/расписка/выписка с расчетного счета), акт приема-передачи автомобиля.

И если сумма расходов будет превышать сумму доходов, то НДФЛ платить не надо.

Расчет налога, если продали дешевле.

Кораблев С.Р. купил автомобиль в 2016 году за 620 000 рублей. В 2018 году продал за 500 000 рублей.

До 30 апреля 2019 года Кораблев С.Р. должен подать 3-НДФЛ за 2018 год по месту регистрации. Так как сумма дохода меньше, чем было затрачено средств на покупку автомобиля, то налог уплачивать не надо. К декларации обязательно прикладываются все подтверждающие документы на покупку транспортного средства.

В налоговой декларации заполните сведения о полученных доходах от продажи автомобиля на шаге «Доходы» в Приложении 1.

Нажмите «Добавить доход».

- Российской организации;

- Индивидуальному предпринимателю;

- Физическому лицу.

Ставка налога будет 13%.

В сведениях о доходах выберите вид дохода — 1520 «Доходы от продажи имущества (кроме жилого, дач, земельных участков, ценных бумаг).

В следующей строке укажите сумму дохода, полученного от продажи.

В строке «Предоставить налоговый вычет» надо выбрать:

903 — в сумме документально произведенных расходов

или

906 — Продажа имущества, находящегося в собственности менее 3-х лет (в пределах 250 000 рублей).

Расчет налога, если продали дороже.

Кораблев С.Р. купил автомобиль в 2016 году за 620 000 рублей. А в 2018 году продал за 700 000 рублей.

Все подтверждающие документы по покупки ТС в 2016 году Кораблев С.Р. имеет в наличии. В этой ситуации возникает НДФЛ к уплате с разницы между покупкой и продажей.

700 000 — 620 000 = 80 000 рублей.

80 000 × 13% = 10 400 рублей.

Сумма в размере 10 400 рублей подлежит уплате в бюджет.

Кораблев С.Р. сдает 3-НДФЛ за 2018 год по месту регистрации до 30 апреля 2019 года. Оплату налога надо совершить до 15 июля 2019 года.

В случае отсутствия документов на покупку ТС, можно воспользоваться вычетом в размере 250 000 рублей.

700 000 — 250 000 = 450 000 рублей

450 000 × 13% = 58 500 рублей.

Итого, сумма НДФЛ увеличивается и подлежит уплате в бюджет уже в размере 58 500 рублей .

Поэтому, сохраняйте все документы на покупку автомобиля, чтобы не переплачивать налог в дальнейшем.

Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

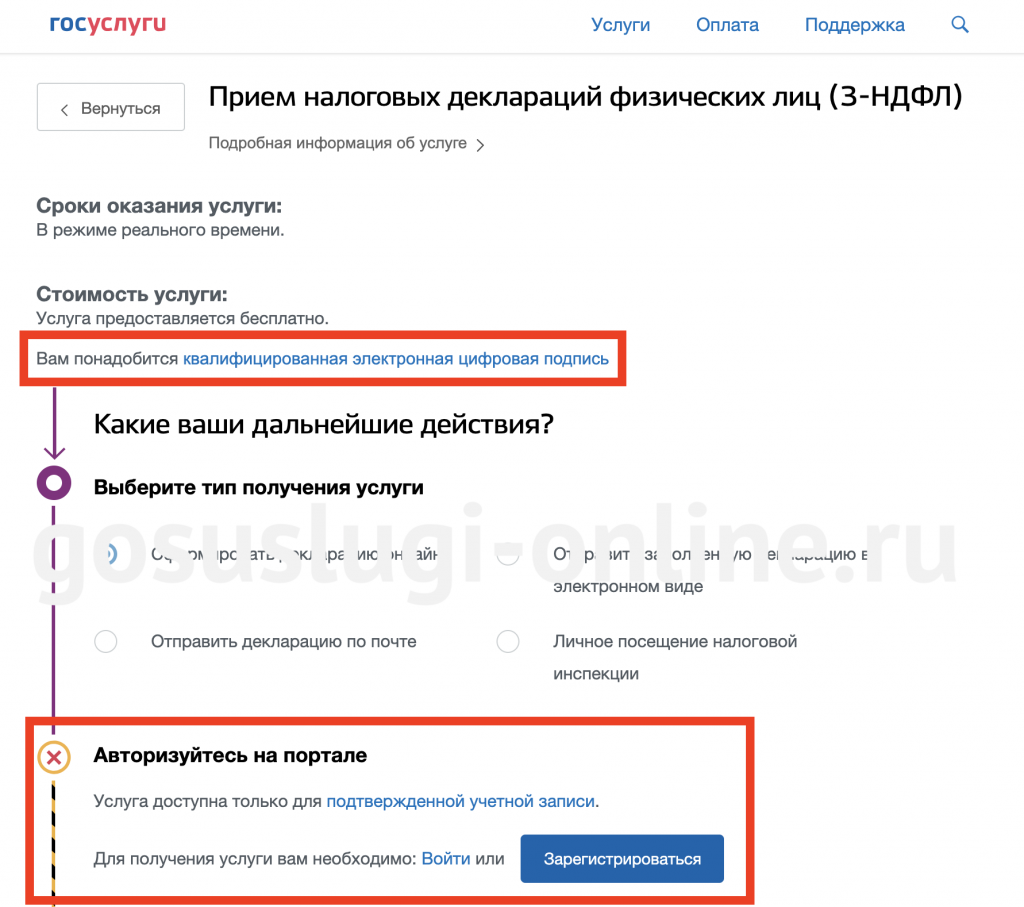

В первую очередь важно будет уточнить, что для заполнения 3-НДФЛ на сайте gosuslugi.ru необходимо соблюсти два условия:

- Чтобы воспользоваться данной услугой в электронном виде, необходимо быть зарегистрированным пользователем портала и иметь подтвержденную учетную запись.

- Для подачи декларации онлайн на сайте понадобится квалифицированная электронная подпись.

Если у вас уже есть подтвержденная учетная запись единого госпортала, осуществите вход в личный кабинет госуслуг и следуйте нашим инструкциям.

Поиск электронной услуги

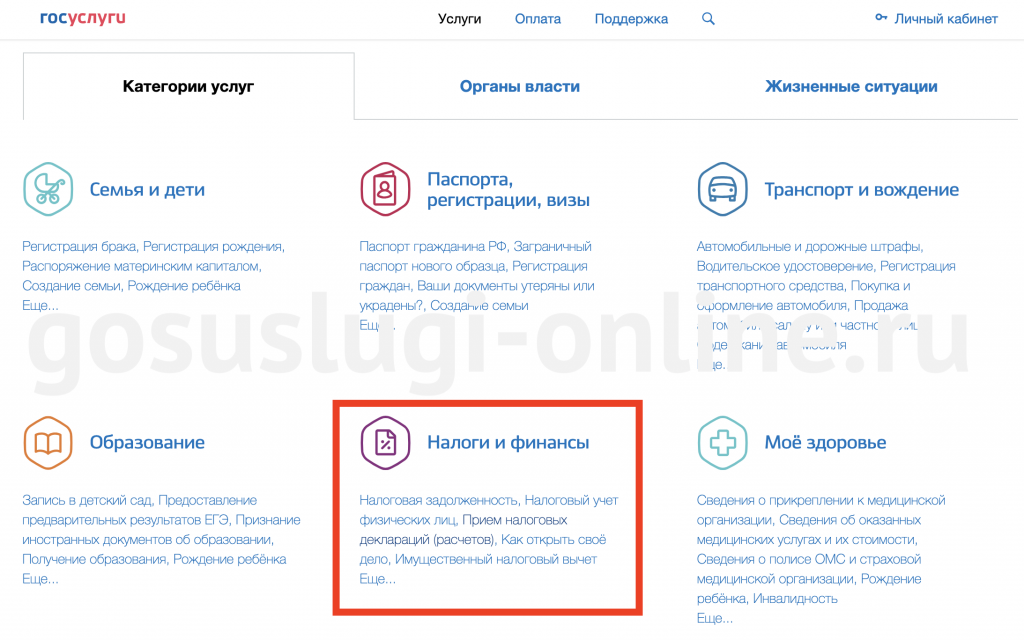

Так как мы собираемся отчитаться перед государством о собственных доходах (как физического лица) и заплатить положенные налоговые сборы, интересующую услугу логично будет искать в разделе Налоги. Для этого на главной странице портала или в общем каталоге государственных услуг для граждан необходимо найти соответствующий информационный блок:

Здесь вы можете сразу выбрать пункт «Прием налоговых деклараций (расчетов)», чтобы приступить непосредственно к процессу подачи 3-НДФЛ через Госуслуги, или перейти внутрь самого раздела «Налоги и финансы» и ознакомиться со всеми предложенными возможностями. На детальной странице раздела вы увидите список популярных услуг и жизненных ситуация, связанных с данной сферой, а также ответы на часто возникающие у населения вопросы и полезные информационные материалы.

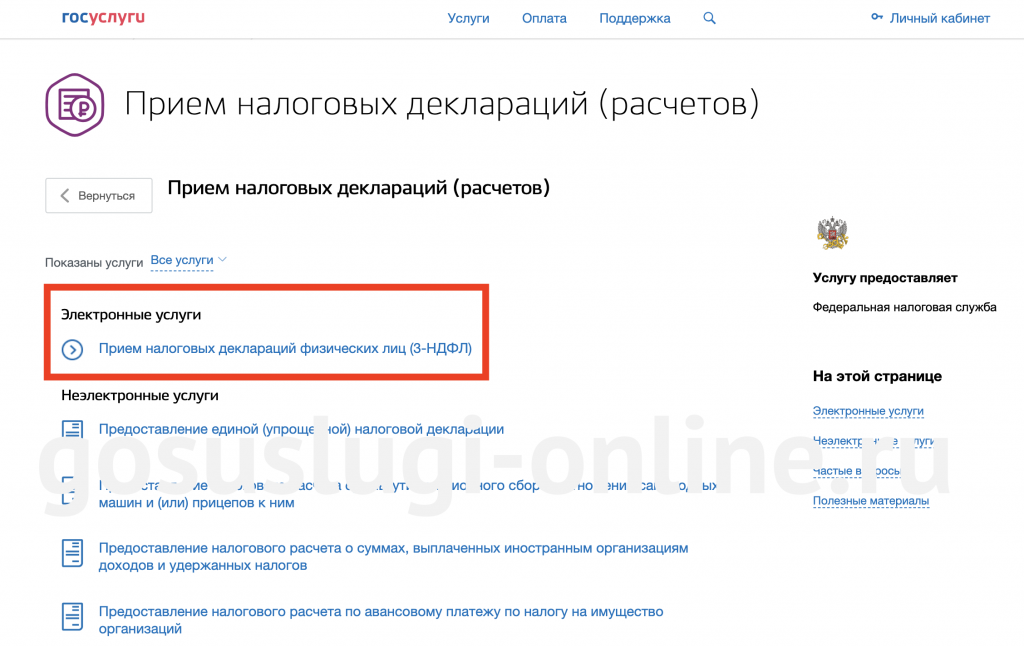

На странице услуги по приёму деклараций вы увидите полный список доступных электронных и неэлектронных услуг, как для физических лиц, так и для коммерческих предприятий и индивидуальных предпринимателей. На данный момент в электронном виде доступна только услуга «Прием налоговых деклараций физических лиц (3-НДФЛ)». Именно она нас и интересует.

Нажимаем на ссылку и переходим к заполнению требующихся форм.

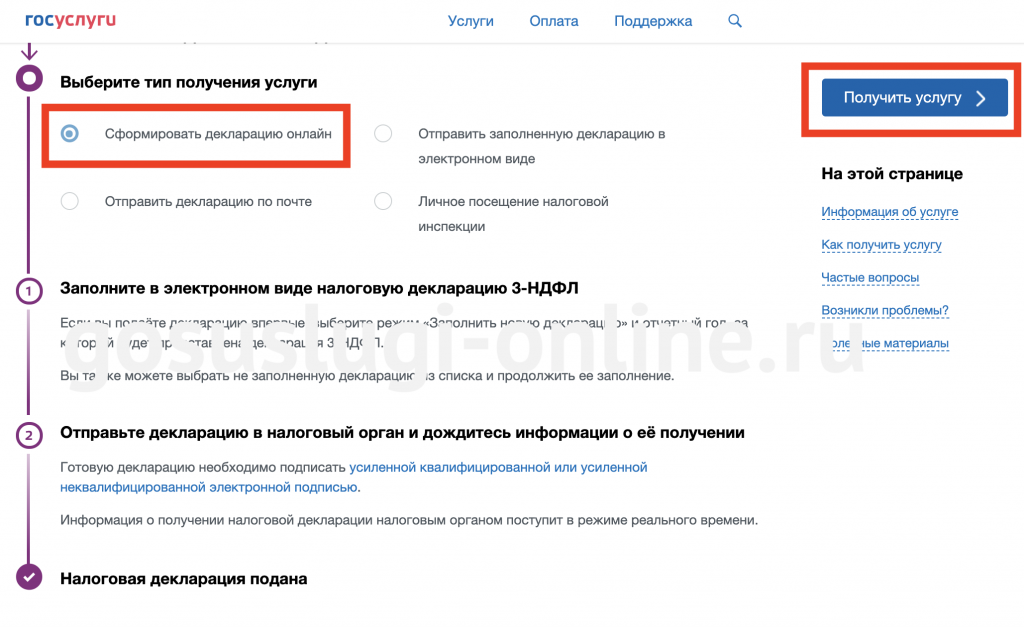

Выбор способа получения услуги

Перед вами на выбор будет представлено 4 варианта:

- Сформировать декларацию онлайн

- Отправить заполненную декларацию в электронном виде

- Отправить декларацию по почте

- Личное посещение налоговой инспекции

Для отправки информации о доходах физлица через Госуслуги, выберите первый вариант и нажмите кнопку «Получить услугу», как показано на картинке ниже:

Заполнение декларации 3-НДФЛ онлайн

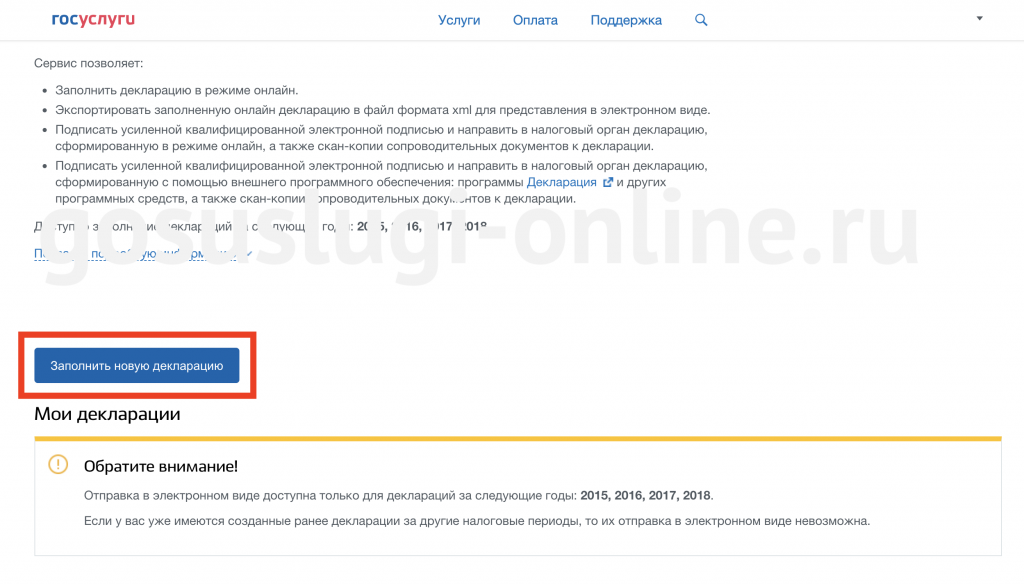

В открывшемся окне вы увидите подробное описание сервиса. Внимательно ознакомьтесь с предложенной информацией и нажмите кнопку «Заполнить новую декларацию» в конце страницы.

Через сайт госуслуг в режиме онлайн можно отчитаться только о доходах за 2015-2018 года. Выберите в открывшемся окне нужный год и перейдите далее.

Система попросит вас дать согласие на обработку предоставленных данных и передачу их на сервера ФНС. Поставьте галочку и нажмите кнопку «Продолжить».

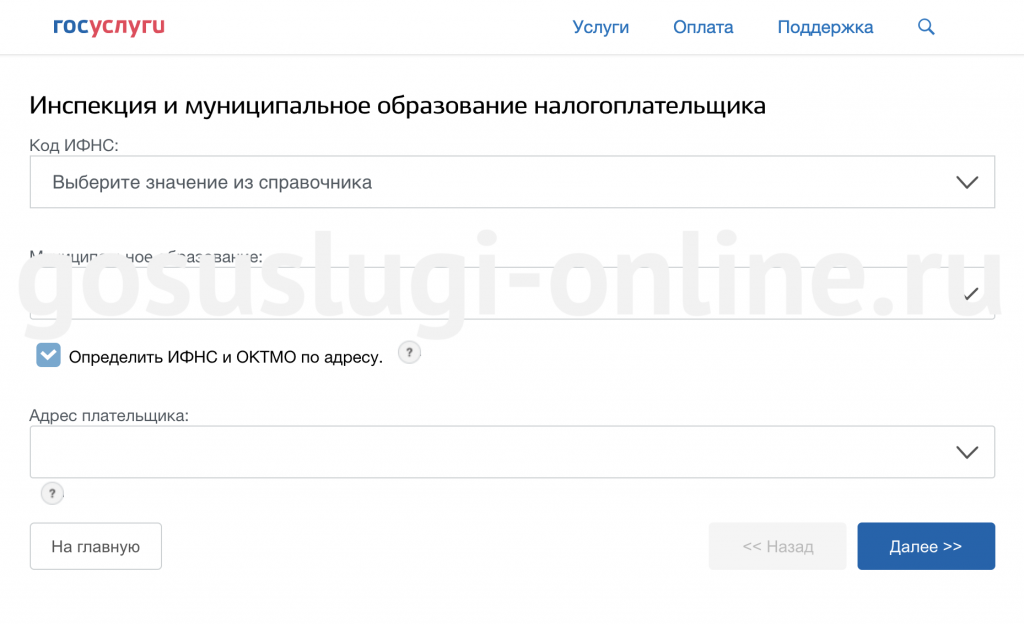

На следующем шаге необходимо будет заполнить данные декларации — сведения о вас как о налогоплательщике:

- выбрать категорию из предложенного списка;

- проверить личные и паспортные данные, которые автоматические заполнятся соответствующими данными из личного кабинета госуслуг;

- указать код ИФНС (выбрать из справочника) и ОКТМО или позволить системе определить их автоматически по вашему адресу;

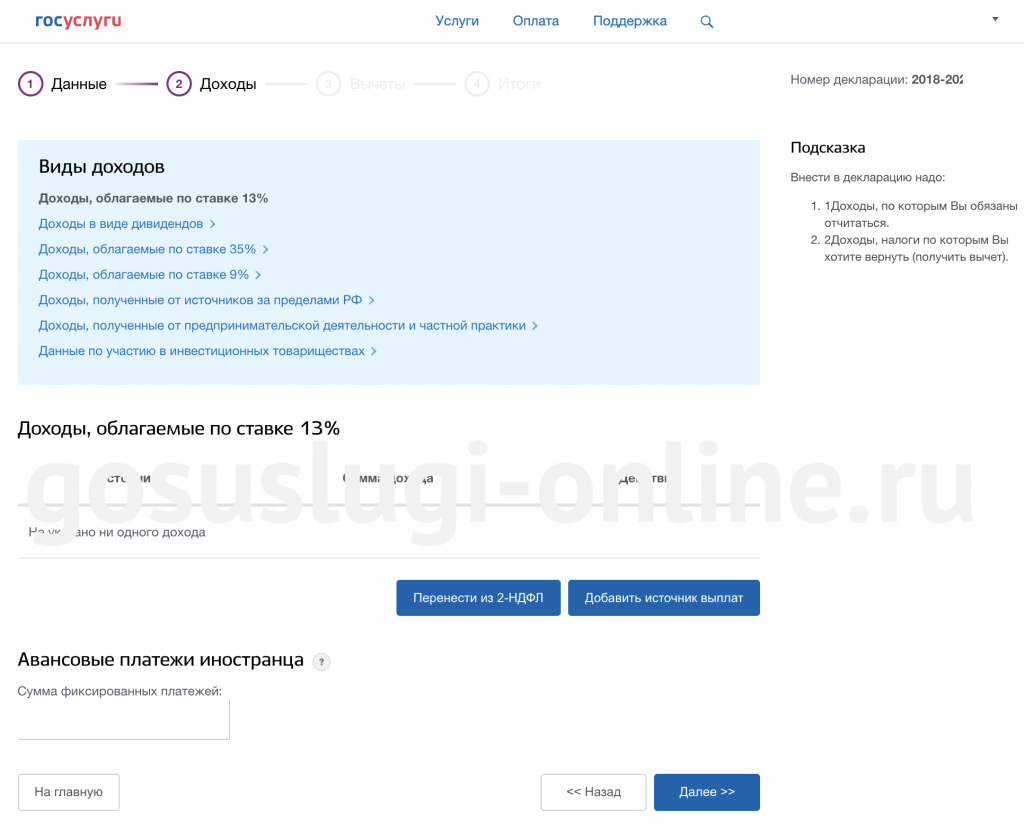

На следующем шаге требуется указать тип дохода и добавить информацию о самом доходе и его источнике, нажав на соответствующую кнопку. Заполняемые поля в появившейся форме будут зависеть от вида декларируемой прибыли.

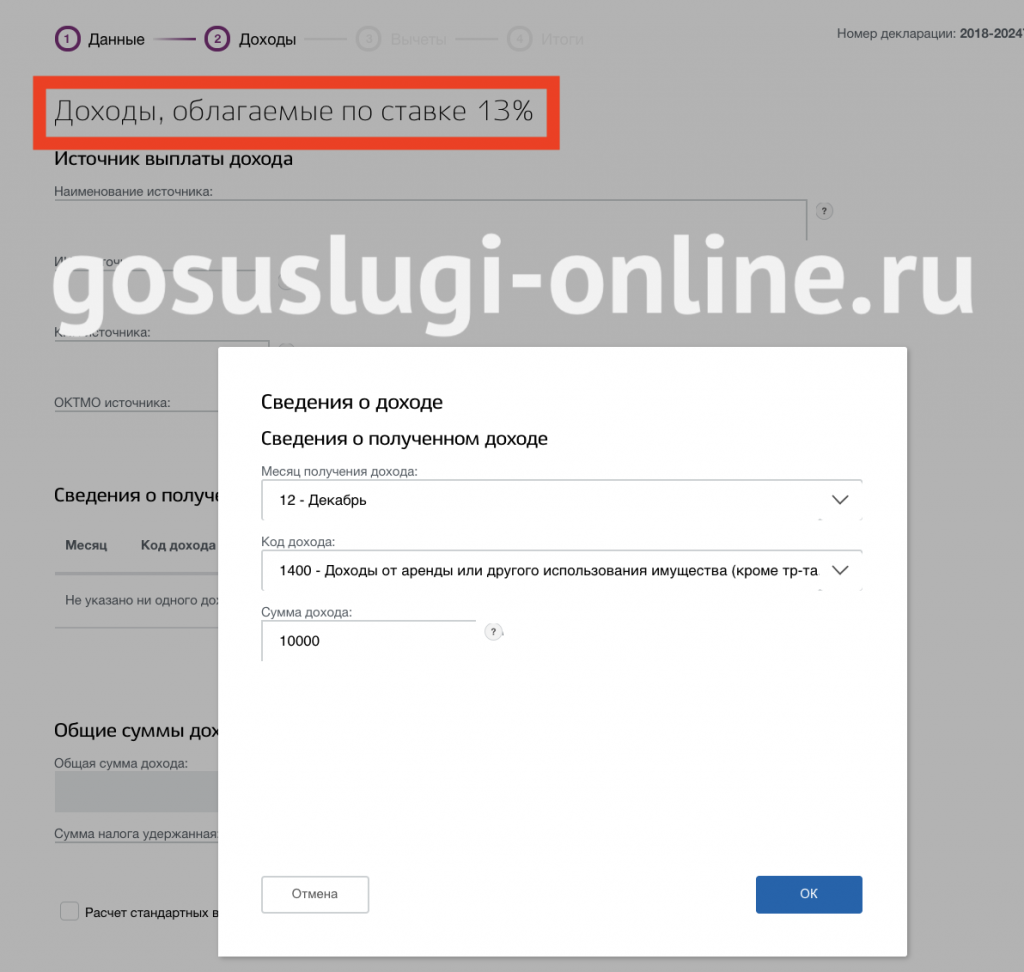

Например, если вы хотите показать доходы с аренды квартиру, то следует выбрать вариант «Доходы, облагаемые по ставке 13%», на открывшейся странице нажать кнопку «Добавить доход» и в качестве кода указать опцию «1400 — Доходы от аренды или другого использования имущества (кроме тр-та. и связи)».

Для каждого месяца укажите сумму полученной выплаты.

Для каждого месяца укажите сумму полученной выплаты.

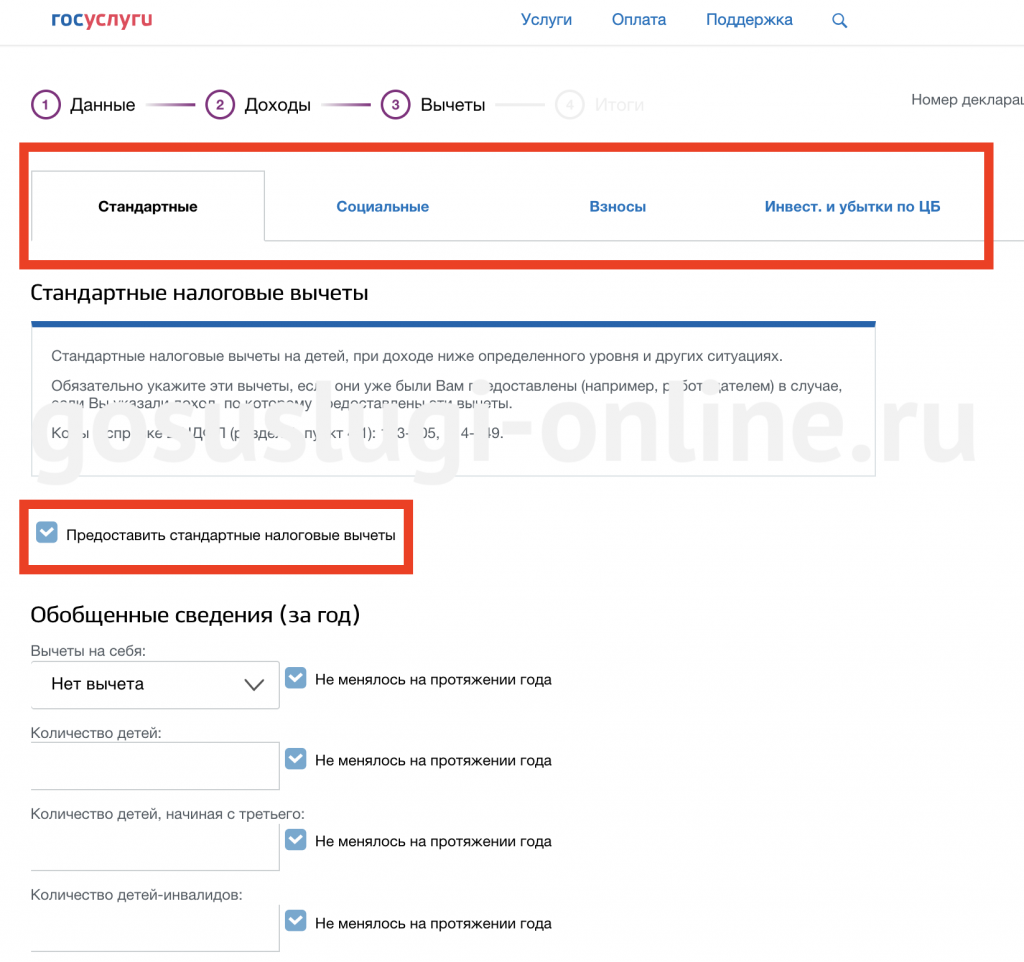

После того, как все источники выплат за декларируемый период будут добавлены в таблицу, перепроверьте информацию и нажмите кнопку «Далее». На экране появятся вкладки со справочной информацией по предоставлению налоговых вычетов. Для получения нужного вычета перейдите к соответствующей вкладке, нажмите на текст «Предоставить вычеты» и заполните предложенную форму.

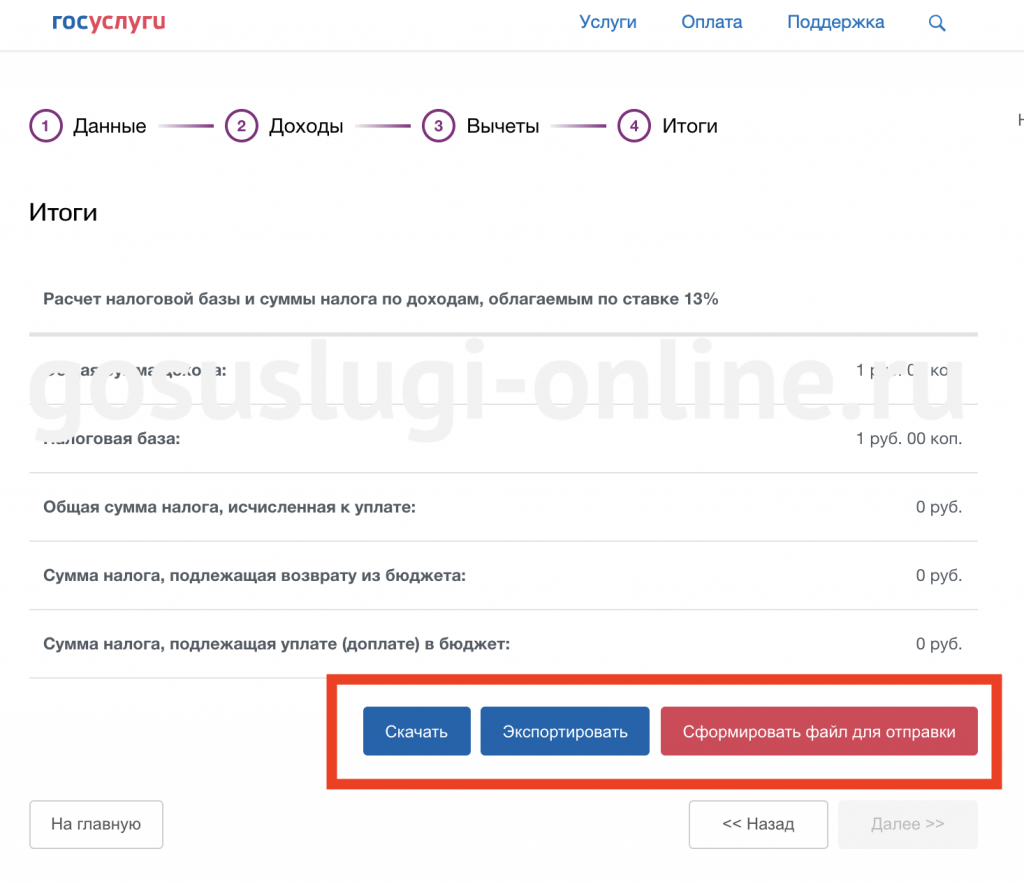

На последнем шаге вы увидите итоговую таблицу со всеми сведениями. Сформированную через госуслуги декларацию можно скачать в виде pdf файла и распечатать, экспортировать в xml для дальнейшего редактирования в специальных программах и сформировать файл, чтобы сдать 3-НДФЛ через Госуслуги.

Остается только нажать на кнопку «Сформировать файл для отправки», при необходимости прикрепить сопроводительные файлы, подписать сформированные документы с помощью УЭК при наличии установленного на устройстве ПО и действительного ключа усиленной квалифицированной электронной подписи для данного налогоплательщика, и отправить декларацию 3-НДФЛ в ФНС.

Как заполнить декларацию 3-НДФЛ в личном кабинете на сайте налоговой

Последнее обновление 2019-01-28 в 10:38

Заполнить форму 3-НДФЛ на сайте налоговой можно просто и быстро. Сервис самостоятельно считает сумму возврата и формирует сам бланк с уже заполненными графами.

Как заполнить 3-НДФЛ через «Личный кабинет»?

Любой гражданин может заполнить 3-НДФЛ на сайте nalog.ru, а также сдать ее вместе с документами онлайн. Для этого нужно завести аккаунт — «Личный кабинет налогоплательщика».

Как создать аккаунт:

- Подать заявление в любую налоговую инспекцию на территории России — необязательно по месту прописки.

- Получить первичные логин и пароль в регистрационной карте.

- Войти в «Личный кабинет» под ними и поменять пароль.

Также доступ к сервису возможен через учетную запись на портале «Госуслуги», если она является подтвержденной.

Чтобы заполнить 3-НДФЛ онлайн в «Личном кабинете», возьмем исходные данные.

Пример 1

Беляева Татьяна Олеговна работает медицинской сестрой в частной клинике «Невромед». Ее оклад составляет 18 000 рублей в месяц. При поддержке родителей она купила квартиру-студию в 2018 году за 1 500 000 рублей и теперь хочет за нее получить вычет. За 2018 год она несколько раз получала премии и надбавки:

- в марте — 5 000;

- в мае — 5 000;

- в июле — 4 000;

- в сентябре — 6 000;

- в декабре — 10 000 рублей.

Прежде чем приступить к освоению онлайн-сервиса, нужно собрать все документы, которые понадобятся для него:

- справка 2-НДФЛ за прошлый год — ее дает бухгалтер по месту работы;

- договор о покупке квартиры;

- акт приема-передачи сторонами;

- платежные документы — расписка, банковское извещение, квитанция и пр.;

- документы на квартиру — о зарегистрированном в Росреестре праве собственности;

- заявление.

Эти бумаги должны быть под рукой, чтобы правильно заполнить декларацию 3-НДФЛ на налоговый вычет в «Личном кабинете», а также прикрепить их отсканированные копии.

Важно!

При входе в свой аккаут, пользуйтесь новой версией сайта — она имеет намного больше возможностей и удобный интерфейс.

Пошаговая инструкция

- Откройте сайт ФНС и найдите вход в Личный кабинет.

- Зайдите в ЛК. Можно использовать аккаунт на Госуслугах.

- Проверьте предварительно, оформлена ли у вас электронная подпись. Это можно сделать в профиле.

- Там есть специальный подраздел для получения ЭП.

- Чтобы приступить к заполнению декларации, найдите подраздел с жизненными ситуациями.

- Выберите подачу декларации 3-НДФЛ.

- Прокрутите возникшую страницу вниз и нажмите на кнопку «Заполнить…».

Обратите внимание!

На этой же странице можно отправить электронный файл декларации, заранее заполненной в программе.

- На открывшейся странице система последовательно предлагает заполнить 7 шагов. Переход между ними происходит кнопкой «Далее» внизу.

- На первом шаге данные уже заполнены, достаточно просто их проверить.

- Переходите дальше. Здесь нужно выбрать источник декларируемых доходов.

- Шаг 3 — вычеты. Выберите из предложенных те, которые планируете заявлять. Если вы подаете декларацию в целях уплаты налога, то на этом этапе ничего не ставьте. В нашем примере декларация подается в связи с расходами на жилье. Выбираем имущественный вычет.

- Перейдите к указанию доходов (шаг 4). Здесь нужно указать реквизиты работодателя, опираясь на справку 2-НДФЛ.

Важно!

Если работодатель уже отчитался по вашим доходам в налоговую, они появятся в системе. Тогда ничего вручную вносить не понадобится.

- После заполнения реквизитов раскройте вкладку «Добавить доход».

- Размеры и код дохода также возьмите из справки.

- Ниже поставьте размер удержанного налога. Его также указывают в 2-НДФЛ.

- Перейдите к следующему шагу. Здесь вносится информация о понесенных расходах по указанным ранее вычетам.

- Здесь же система предлагает прикрепить подтверждающие документы

- Далее система формирует итоговую декларацию и показывает сумму, которую можно вернуть по заявленным вычетам.

- Остается только подтвердить и отправить отчет. Здесь же можно добавить отсканированные документы, если вы не сделали это раньше. Для отправки введите пароль от ЭП.

- Статус отчета отражается на странице подачи декларации в ЛК.

Итоги

- Через «Личный кабинет» можно заполнить декларацию 3-НДФЛ по уплате налога и получению вычета.

- Готовую декларацию можно просмотреть, сохранить на компьютер и распечатать.

- Для отправки отчета онлайн, нужно оформить усиленную цифровую подпись — также в «Личном кабинете».

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Какие еще есть варианты отправки бланка

Тем физическим лицам, которые привыкли работать с документацией на компьютере, но не хотят пользоваться электронными порталами, предложено несколько других способов внесения сведений в форму 3-НДФЛ.

Первый — это просто скачать пустой бланк и прописать в нем всю информацию с помощью стандартных приложений программного обеспечения (например, Excel), потом распечатать его, а затем либо лично отнести в налоговую службу, либо отправить по почте. А вторым вариантом является использование специальной программы, ссылка на которую размещена в начале статьи.

Порядок работы в программе для сдачи 3-НДФЛ

После того как налогоплательщики скачают и откроют программное обеспечение, которое предназначено для заполнения бланка налоговой декларации, они увидят несколько панелей и вкладок.

В самом верху программы будет отображено название документа и год, в котором он последний раз был отредактирован Федеральной налоговой службой. Например, если указано “Декларация 2017”, то это значит, что данная версия программного обеспечения была составлена на основе формы 3-НДФЛ за 2017 год.

Для работы в программном обеспечении физическим лицам потребуется воспользоваться следующими компонентами, расположенными на горизонтальных и вертикальных панелях:

- “Декларация”. Данный раздел находится на верхней горизонтальной панели между такими вкладками, как “Файл” и “Настройка”. Его нужно выбрать для того, чтобы начать работу с налоговой декларацией, а также для того, чтобы открылись все необходимые для этого страницы.

- “Задать условия”. Далее на вертикальной панели, расположенной в левой части окна, нужно щелкнуть на иконку, подразумевающую задание различного рода условий, которые касаются как самого документа, так и категории налогоплательщика, сведений о его доходах и некоторых других сведений общего характера.

- “Данные о налогоплательщике”. После этого физическое лицо, заполняющее документ, обязано отобразить информацию, касающуюся его личных данных. В основном это сведения, которые должны быть переписаны из документа, удостоверяющего личность. Как правило, это Ф.И.О., город, день/месяц/год рождения, данные о гражданстве и так далее.

- “Доходы”. После выбора соответствующей закладки налогоплательщику нужно будет отчитаться о размере своего основного дохода, а также дополнительных видов прибыли. Стоит помнить, что речь идет именно об источниках, приносящих физическим лицам прибыль, которые находятся в России. Помимо того, каждый источник должен быть отображен отдельно. Чтобы внести данные о каком-либо виде прибыли, необходимо нажать на знак зеленого плюса.

- “Вычеты”. После того как все вкладки, описанные в предыдущих четырех пунктах, полностью оформлены, физическое лицо может смело нажимать на закладку под названием “Вычеты” и выбирать тот вид налоговой скидки, на начисление которого оно рассчитывает. Если же налогоплательщик желает одновременно заявить сразу на несколько типов налоговых компенсаций, то ему нужно заполнить две соответствующие страницы, на которые можно перейти с помощью данной вкладки (например, для имущественного и стандартного вычетов).

От физических лиц, сфера деятельности которых связана с предпринимательством, дополнительно требуется, чтобы они внесли соответствующую информацию в страницу, подписанную “Предприниматели”. А для тех налогоплательщиков, которые обладают материальными средствами, поступающими из зарубежных источников, предусмотрена закладка “Доходы за пределами РФ”.

Как заполнить форму

Очень многие налогоплательщики не знают, можно ли заполнить декларацию 3-НДФЛ через «Госуслуги» и приобретают специальные программы. Портал предусматривает две возможности: сформировать и отправить отчет в онлайн-режиме и направить декларацию, заполненную с помощью другой программы. Для заполнения понадобится цифровая подпись и отсканированные копии всех необходимых документов.

Дальнейшие действия будут зависеть от того, есть ли у вас Личный кабинет на сайте или нет:

- Ввести личные данные (ФИО, контакты, адрес регистрации и фактического проживания) и сумму налогов, которую следует уплатить. Или войти в Личный кабинет на сайте.

- Провести расчет налоговой базы и подать сумму налогов, разбитую по разным источникам дохода. Достоверность и полнота информации подтверждается цифровой подписью в конце каждой страницы. В Личном кабинете выбрать раздел «Налоги и сборы» и перейти по вкладке «Прием налоговой декларации».

- После заполнения бланка или прикрепления файла, ввести код ИФНС (инспекции Федеральной налоговой службы), куда необходимо подать декларацию, и отправить отчет на регистрацию.

- После получения уведомления о приеме распечатать и сохранить его.

Отправка 3-НДФЛ в электронном варианте через портал «Госуслуги» может быть подтверждена заказным письмом с копией отчета, указав номер заявки и наименование портала. Если нужна отметка о приеме отчета, тогда следует обратиться в ИФНС лично.

Не исключено, что может потребоваться повторная подача декларации, если инспектором налоговой службы были обнаружены такие ошибки:

- предоставлены не все необходимые документы (перечень зависит от конкретной ситуации);

- недочеты в заполнении документа (будет направлен запрос об их исправлении);

- неверное указание банковских реквизитов, по которым должен быть осуществлен перевод возврата денежных средств. В связи с этим вернут заявление о предоставлении вычета;

- отсутствие документов, подтверждающих расходы или отражение их целевого направления.

Инструкция

После авторизации в личном кабинете пользователя нужную для заполнения форму можно найти, если пройти по веткам:

- Каталог услуг;

- Налоги и финансы;

- Прием налоговых деклараций;

- Электронная услуга – предоставление декларации по форме 3-НДФЛ.

Подать декларацию можно несколькими способами, которые перечислены на странице с нужной электронной услугой. Электронный вариант выбран по умолчанию, поэтому ничего менять не нужно. Достаточно нажать «Получить услугу» и перейти к заполнению декларации.

Однако не обязательно заполнять всю заявку сразу. Часть данных можно «сохранить» в черновике, а когда наступит момент окончательной подачи отчета, выбрать «Продолжить заполнение».

Перед пользователем открывается бланк для заполнения отчета. Здесь необходимо указать:

ФИО;

Дату рождения;

Место рождения;

Паспортные данные (серия, номер, дата выдачи, кем выдан);

Адрес проживания

Обратите внимание, в этом поле не обязательно указывать адрес прописки. Подойдет также адрес временной регистрации или место пребывания);

Информация о доходах

Сведения о заработке берутся из справки 2-НДФЛ, которая выдается сотруднику на работе по требованию. Справку необходимо иметь в отсканированном виде. Электронная копия подгружается к основной форме в качестве удостоверяющего документа. Обратите внимание, что данную справку может получить только сотрудник, который официально трудоустроен. А значит, подоходный налог автоматически высчитывается из зарплаты;

Вид налогового вычета. Необходимо выбрать ту категорию, к которой относится гражданин, претендующий на налоговый вычет.

В конце декларация усиливается неквалифицированной электронной подписью и формируется для отправки в ФНС.

Подать декларацию по форме 3-НДФЛ можно не только на портала Госуслуги, но и на сайте Федеральной налоговой службы. Сервис там позволит не только внести необходимые данные, но и в режиме реального времени будет проверять их и указывать на ошибки и недочеты при заполнении.

Шаг No18.

Для того чтобы проверить статус вашей камеральной проверки, Вам необходимо в личном кабинете выбрать раздел 3-ндфл (в шаге No8 подробно описано как это сделать). Проверьте статус документа, должно быть указано, что проверка завершена. Рядом со статусом будет стоять время завершения проверки

Обратите Ваше внимание на следующую деталь, если процесс проверки декларации занял меньше 3-х месяцев, денежные средства раньше указанного срока Вы не получите. Для получения денег необходимо выждать полностью 3 месяца со дня подачи документа

Праздничные дни так же учитываются.

- https://service.nalog.ru/ndfl/

- https://verni-nalog.ru/deklaracija-3-ndfl/podacha-deklaracii-cherez-lichnyj-kabinet-fns/

- https://ndflka.ru/article/obschie-voprosyi-po-nalogovoy-deklaratsii/kak-podat-deklaratsiyu-3-ndfl-cherez-lichnyiy-kabinet-nalogoplatelschika/

- https://3ndfl-urprofit.ru/nalogovyi-vychet/lichnyi-kabinet/

- https://vichet.info/oformit-nalogovyij-vyichet-i-podat-deklaracziyu-3-ndfl-cherez-lichnyij-kabinet-nalogoplatelshhika.html

Пошаговая инструкция подачи декларации 3-НДФЛ через Госуслуги

- Зайдите на портал Госуслуги.

- В верхнем меню нажмите на «Услуги» и перейдите в раздел «Налоги и финансы».

- Нажмите на вкладку «Прием налоговых деклараций».

- Кликните на единственную электронную услугу.

- В новом окне изучите подробную информацию и кликните «Получить услугу».

- Портал попросит выбрать год, за который вы планируете заполнить отчет. В 2020 доступны года от 2015 до 2018. Перейдите к заполнению декларации 3-НДФЛ, нажав кнопку «Заполнить новую декларацию».

- Выберите год и кликните «Ок».

- Согласитесь на обработку персональных данных и нажмите «Продолжить».

Заполнение 3-НДФЛ состоит из четырех этапов: данные, доходы, вычеты, итоги.

Первый Шаг — заполнение данных налогоплательщика.

- Проверьте точность заполненных данных. Если что-либо поменялось, то внесите корректировки.

- В разделе «Категория налогоплательщика» укажите, кем вы являетесь. Например, вы ИП и продали автомобиль, не связанный со своей деятельностью. Вы все равно должны выбрать категорию Индивидуальный предприниматель.

- ФИО заполняйте полностью, с заглавной буквы. Иностранцы могут прописать свои инициалы латиницей.

- Если указывается ИНН, то паспортные данные можно не вносить.

- Номер телефона должен быть работающим, по нему инспектор задаст уточняющие вопросы при необходимости.

- Заполните сведения о гражданстве. При необходимости также внесите корректировки.

- В следующем разделе кликните по вкладке «Код ИФНС». Чтобы его определить, поставьте галочку «Определить ИФНС и ОКТМО по адресу».Заполните адрес плательщика налога и нажмите ОК.Поля код и учреждение заполнятся автоматически. Переходите к следующему этапу, нажмите кнопку «Далее».

Третий Шаг — заполнение информации о вычетах.

Существует 4 вида вычетов:

- социальный — полагается гражданам, тратящим свои деньги на обучение, благотворительные акции, медицинские услуги (подтверждаются чеком);

- имущественный — полагается при покупке жилья, либо земли на строительство дома. Сюда же относится погашение процентов по ипотеки.

- стандартный — полагается инвалидам, военным и людям до 24 лет, обучающихся на очной форме.

- убытки по ценным бумагам и срочным сделкам.

- Выберите тип вычета, на который у вас есть основания (например, стандартные вычеты). Поставьте галочку в строчке «Предоставить налоговые вычеты».

- Заполните необходимую информацию и нажмите «Далее».Если количество детей при стандартных вычетах в течении года изменилось, то следует заполнить таблицу ниже, где отразить в каком месяце произошло пополнение.

- После того как нажмете далее, перейдете к следующему шагу «Итоги». Где сформируется в виде таблицы отчет о налогах, которые нужно заплатить или вернуть. Кликните «Сформировать файл для отправки».

Как подать декларацию 3-НДФЛ через сайт «Госуслуги»

Для того чтобы отправить декларацию 3-НДФЛ через личный кабинет на сайте «Госуслуги» необходимо зарегистрироваться в этой системе. Для упрощенной регистрации необходимо сделать следующие шаги:

- Для этого необходимо найти пункт в меню «Личный кабинет», выбрать «Зарегистрироваться» и внести следующую информацию:

- фамилию, имя, отчество полностью;

- адрес электронной почты;

- номер мобильного телефона

- нажать на кнопку «Зарегистрироваться»;

- после этого на телефон придет код, который необходимо будет внести в появившееся окно;

- также система попросит вас придумать пароль для входа в личный кабинет;

- далее необходимо заполнить личные сведения. К личным сведениям относятся паспортные данные и номер СНИЛС.

На этом первоначальный этап упрощенной регистрации можно считать оконченным. Для полноценной регистрации, необходимо подтвердить свою личность. Это можно сделать в следующих местах (с собой необходимо иметь паспорт):

- в банках;

- в МФЦ (многофункциональные центры);

- на почте России.

Теперь, чтобы можно было отправлять декларации с сайта, необходимо получить электронную подпись (ЭЦП). Электронная подпись не бесплатная, она стоит где-то 1 000 – 1 5000 рублей. Кроме этого необходимо обратиться в центр, у которого есть аккредитация в Минкомсвязи. Адреса этих центров есть в интернете. Можно обратиться в любой, который вам удобен. После того, как вы выбрали центр, необходимо подать заявку. Сделать это можно, заполнив специальную форму или позвонив по телефону. В центр необходимо будет предоставить следующие документы:

- паспорт;

- СНИЛС;

- ИНН (при наличии)

После прохождения всех этих процедур, наконец-то можно будет получить электронную подпись. ЭЦП будет записано на флэшке.

После регистрации на сайте «Госуслуги» можно начать оформлять и отправлять декларацию 3-НДФЛ. Отправка деклараций через сайт «Госуслуги» абсолютно бесплатная. Для этого необходимо заполнить декларацию 3-НДФЛ. Алгоритм действий должен быть следующий:

- выбираем в меню «Каталог услуг», пункт «Органы власти»;

- выбираем «Прием налоговых деклараций»;

- далее жмем на «Электронное предоставление 3-НДФЛ»;

- после заполнения декларации необходимо нажать кнопку «Получить услугу»;

- для отправки необходимо выбрать в меню ««Отправить декларацию в электронном виде».

- при отправке также необходимо прикрепить некоторые документы, так, например, понадобится справка 2-НДФЛ, которую можно взять на работе в бухгалтерии. Скан этой справки необходимо отправить вместе с декларацией

После всей проделанной работы вы получите уведомление о регистрации декларации в налоговом органе. Это будет означать, что декларация дошла до налоговой. После получения документа, налоговая инспекция проведет камеральную проверку, после того как она будет пройдена, в ваш личный кабинет придет сообщение, а также на электронную почту. Если декларация подавалась с целью получения вычета, это означает, что деньги из бюджета в ближайшее время переведут на ваш расчетный счет.