Что такое стоп-лосс и стоп-лимит ордера?

Содержание:

- Понятие и назначение стоп-лосса

- Куда ставить Стоп Лосс и Тейк Профит?

- Установка стопа и профита

- Соотношение стоп-лосса и тейк-профита

- Типы замков на форекс

- Особенности использования тейк-профита

- Основные ошибки при выставлении стопа и профита и как их избежать

- Преимущества использования TP и SL

- Самый простой вариант выхода из замка

- Установка ордера Take Profit в торговом терминале МТ4

- Расчет стоп лосс

- Методы максимизации прибыли

- Как выставлять stop loss и take profit

- Что такое тейк профит?

Понятие и назначение стоп-лосса

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Приказ может быть подан как на покупку, так и на продажу. Примеры на оба случая:

- Вы купили акции компании за 100 ₽ в надежде, что котировка вырастет, и вы получите прибыль после продажи. Но что-то пошло не так, и цена снизилась, а потом еще и еще. Без стоп-лосса можно потерять весь капитал. Но если вы выставили приказ “продать по 95 ₽”, то потеряете только 5 ₽ (5 %).

- Вы открыли короткую сделку (шорт) и продали акции, которые взяли у брокера в долг, по 100 ₽. Рассчитывали на то, что акции упадут в цене, вы их снова купите и заработаете на разнице. Но котировка пошла не вниз, а вверх. Если ничего не предпринимать, то можно дойти до маржин-колла (предупреждения брокера) и стоп-аута (принудительного закрытия сделки). Если вы выставили приказ “купить по 105 ₽”, то ограничите свои потери.

Маржинальная торговля, как во втором примере, часто осуществляется с кредитным плечом, которое способно многократно увеличить убытки. Например, плечо 1:5 означает, что вы можете использовать в торговле в 5 раз больше денег, чем есть на счете. А это позволяет в разы увеличить не только прибыль от удачной сделки, но и убыток в случае неудачи. Использование стоп-лосса позволяет если не избежать потерь совсем, то хотя бы оставить их в приемлемых для инвестора размерах.

В российском трейдерском сленге можно услышать такие выражения, как “поймал лося”, “закрыл по стопам” и другие вариации. Все они обозначают, что сделка закрылась по стоп-лоссу, т. е. прогноз трейдера не сработал, он получил убыток.

Стоп-лосс является одним из видов стоп-приказов. Его часто рассматривают еще с одним – тейк-профитом, который ограничивает не убыток, а прибыль. Это тоже бывает необходимо, особенно при сильной волатильности рынка и нежелании трейдера постоянно сидеть в торговом терминале.

Выделяют два основных вида стоп-лосса:

Фиксированный. Представляет собой приказ, который выставляет трейдер один раз и не меняет его. Он сохраняется либо до момента исполнения (цена достигла установленного уровня), либо до отмены. Опытные трейдеры рекомендуют новичкам начинать именно с фиксированного приказа. Работает и при выключенном компьютере.

Плавающий (трейлинг-стоп, скользящий). Ордер автоматически следует за котировкой и находится на некотором от нее расстоянии. Это расстояние устанавливает трейдер. Движение возможно только в сторону увеличения прибыли. В случае снижения прибыли ордер остается на месте. Когда цена достигает заданного ограничения, приказ срабатывает, и сделка закрывается. Работает только при включенном компьютере.

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

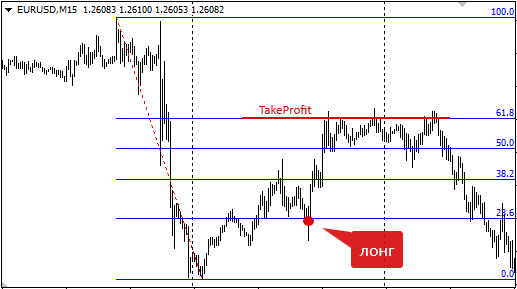

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

Он успешно отрабатывается, правда, без консолидации не обошлось.

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены

Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?. Действительно, самые состоятельные трейдеры – именно скальперы

Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.

Установка стопа и профита

Как выставлять SL и TP изучают на первых этапах знакомства с биржевой структурой. По техническому анализу правильная установка данных ордеров напрямую зависит от сильных ценовых уровней.

В тренде такими границами являются поддержка, сопротивление, а во флэте — ценовые границы максимальных и минимальных пиков.

Проще говоря, устанавливать стоп ордер советуют над ценовыми максимумами или минимумами, а снимать прибыль лучше по достижению сильных уровней.

Обычно выставление и определение «лосей» и профитов связанно:

- с условиями торговой стратегии;

- с показаниями индикаторов, советников или графическим анализом;

- с простой установкой большего размера прибыли, нежели убытка.

Чтобы не попасть «впросак» при установке ордеров важно учитывать одну и достаточно важную деталь, как спрэд. Для удобства торгов на финансовых рынках используется торговля в quik, как одна из наиболее распространенных методов проведения операций, предусматривающая проведение автоматических сделок по покупке и реализации инструментов в онлайн режиме

Для удобства торгов на финансовых рынках используется торговля в quik, как одна из наиболее распространенных методов проведения операций, предусматривающая проведение автоматических сделок по покупке и реализации инструментов в онлайн режиме.

Многие биржевики отдают преимущество платформе Quik, пренебрегая привычным для всех, Metatrader из-за того, что Квик предоставляет более широкие возможности доступа к фьючерсам и опционам в условиях контракта.

Также не могу не сказать, что существуют всякого рода советники, это своего рода утилиты, скрипты якобы помогающие подобрать правильный уровень. Лично этим не пользовался и не интересовался

Рекомендую не заострять на этом внимание

Соотношение стоп-лосса и тейк-профита

Опытные трейдеры используют разное соотношение стоп-лосса и тейк-профита, и оно высчитывается стандартным математическим способом:

- если при открытии сделки вы устанавливаете одинаковый размер стоп-лосса и тейк-профита (например, 10%), значит соотношение у вас 1 к 1;

- если вы установите размер стоп-лосса на уровне 10%, а тейк-профита – 20%, значит соотношение у вас 1 к 2.

Наиболее часто встречающиеся соотношения стоп-лосса и тейк-профита имеют следующие значения: 1:3, 1:2, 1:1, 2:1. Каждый трейдер сам решает, какой вариант ему использовать, и это зависит от конкретной стратегии.

Stop Loss/Take Profit 1:3

Такое соотношение чаще всего используется в трендовых стратегиях и на длительных тайм фреймах. Конечно, в данном случае приходится чаще «ловить» стоп-лосс. Но при правильном прогнозе движения цены можно извлечь максимальную прибыль – один успешный тейк-профит покроет убытки от трех стоп-лоссов.

В итоге данная стратегия способна приносить стабильный доход, если удается проводить хотя бы 30% успешных сделок.

Stop Loss/Take Profit 1:2

В данном случае один тейк-профит покроет убытки от двух стоп-лоссов. При этом успешных сделок будет чуть больше, чем в предыдущем варианте. И для стабильного извлечения прибыли необходимо, чтобы хотя бы 40% позиций закрывались по тейк-профиту. Чаще всего такое соотношение используется в среднесрочных стратегиях.

Stop Loss/Take Profit 1:1

В данном случае прибыль от одного тейк-профита уничтожается убытком от одного стоп-лосса. Поэтому чтобы стабильно зарабатывать с учетом комиссий, нужно проводить хотя бы 55% успешных сделок. Такие стратегии используются на неопределенном рынке, когда график движется в рамках одного ценового коридора.

Stop Loss/Take Profit 2:1

При таком соотношении тейк-профит будет срабатывать чаще, но каждый стоп-лосс будет приносить двойной убыток. Поэтому для заработка необходимо проводить не менее 70% успешных сделок. Такое соотношение чаще всего используется в скальперских стратегиях, оно позволяет получать прибыль независимо от глобального движения рынка, и даже при торговле против тренда.

Типы замков на форекс

Замки на форекс бывают двух типов:

• симметричный – когда локирующий ордер равен по объему убыточной сделке (сделкам);

• асимметричный – в этом случае объем локирующего ордера может быть как больше, так и меньше, тут уже все зависит от ситуации. Если думаете, что цена вскоре пойдет в обратном направлении, то объем локирующего ордера можно увеличить (это немного напоминает мартингейл, только сетка ордеров не строится).

Замок не обязательно должен состоять только лишь из 2 ордеров, их вполне может быть 3, 4 и больше. Главное, чтобы локирующий ордер уравнял по объему все ордера, открытые в противоположном направлении (речь идет о симметричном замке). Также может открываться несколько локирующих ордеров на разных уровнях.

Так что вариантов масса, главное, чтобы вы поняли сам принцип, а остальное в работе с локами интуитивно понятно. Тут уже в дело вступает логика и элементарный расчет.

Особенности использования тейк-профита

Если вы не хотите применять стоп-приказ, тогда рекомендуется выставлять тейк-профит для фиксации прибыли на определенном уровне. Выставление ордера тейк актуально по таким схемам:

- на уровне поддержки;

- в два раза больше стоп-лосса;

- обязательный тейк-профит.

Рассмотрим каждый вариант детальнее.

Тейк-профит на уровне поддержки

Это самый выгодный и эффективный способ работы с защитным ордером. Тейк-профит задается на несколько пунктов ближе ключевого уровня, чтобы фиксация прибыли произошла даже в том случае, если цена сделает отскок и захочет пойти в обратном направлении.

Тейк-профит в два раза больше стоп-лосса

Суть тактики в том, чтобы размер прибыли в несколько раз превысил потенциальные убытки. Это позволяет сформировать положительное математическое ожидание от торговли, ведь даже одна прибыльная сделка может компенсировать потери по нескольким предыдущим.

Обязательное выставление тейк-профита

Данное условие применимо при ведении торговли на новостях, когда сделки открываются в обе стороны, а также при автоматическом трейдинге.

За несколько минут до выхода важных публикаций рекомендуется выставлять два ордера на пробой на расстоянии 5-10 пунктов от текущей цены, а тейк-профит выставляется на 20-25 пунктов. Стоп-лосс соответствует минимально допустимому у брокера. Если после выхода новости цена пойдет в одну сторону, а потом сделает разворот, вы сможете завершить торговлю при минимальных потерях.

Вместо заключения – важные правила использования защитных приказов

Чтобы эффективно торговать и с пользой для себя применять приказы на ограничение убытков и фиксации прибыли, запомните важные правила и следуйте им:

- при каждой новой сделке используйте стоп-лосс. Всегда используйте. Это ваша страховка от непредвиденных потерь – лучше пусть ордер вам не понадобится, чем вы понесете убытки;

- не выставляйте слишком маленький стоп-лосс, который не соответствует правилам мани-менеджмента. Ваш депозит должен работать эффективно, минимизируйте потери, но без ущерба возможности заработать;

- стоп-лосс нужно выставлять, объективно анализируя текущую рыночную ситуацию, руководствоваться правилами и своей стратегией, а не эмоциональными порывами.

Основные ошибки при выставлении стопа и профита и как их избежать

Наиболее часто встречающиеся ошибки при постановке стоп-приказов:

- Трейдер не соблюдает финансовую дисциплину и не ставит стоп лосс. Это самая грубая ошибка, которая ведет к потере торгового капитала. Причина чаще всего кроется в психологии. Большинство игроков склонны быстро брать прибыль и, наоборот, медлят с фиксацией потерь. Пока сделка открыта, всегда сохраняется надежда на лучшее. Такие действия заканчиваются принудительным закрытием позиций со стороны брокера и полным разрушением торгового счета.

- Неправильный расчет размера стоп-лосса. Необходимо строго соблюдать свою систему мани-менеджмента и следить за тем, чтобы возможный убыток не превышал максимально допустимый уровень. Рекомендуемый размер риска на сделку — не более 3%.

- Стоп-приказ выставляется слишком близко к уровню входа в рынок. В таком случае высока вероятность срабатывания приказа при малейшей вспышке волатильности.

Для простоты расчета стоп-лосса, рекомендую использовать калькулятор мани-менеджмента:

Трейдинг на финансовых рынках является видом деятельности с повышенным уровнем риска. Если трейдер не в состоянии придерживаться своей системы мани-менеджмента при торговле вручную, возможно, стоит начать использовать механические системы и торговых роботов. Некоторые брокеры предлагают свои услуги по ограничению рисков, устанавливая лимиты на совершение торговых операций, но конечное слово всегда остается за клиентом.

Преимущества использования TP и SL

Используя необходимые для торговой деятельности ордера, трейдеры имеют ряд весомых преимуществ их использования:

- простота и удобство в заключения сделок;

- контроль потерь и прибыли;

- осуществление сделок в отсутствие трейдера;

- использование советников или роботов в торговле.

Я думаю друзья, что тема установки профита и стопа раскрыта и Вам понятно как определить и как рассчитать уровень своих потерь и доходов используя указанные возможности.

Посмотрите видео для закрепления материала.

В заключение хочу добавить, что в торговле, как и в жизни, преуспевают те, кто располагает большим объемом знаний, умений и практики. Мои публикации помогут нарастить Вам знания и депозит.

На этом у меня все, если появились интересные мысли и вопросы пишите в коментах и подписывайтесь на мой блог – в замен получите новые, интересные материалы.

Самый простой вариант выхода из замка

Предположим, что имеется классический замок, то есть 2 сделки с одинаковым объемом – покупка и продажа. Выйти из это ситуации можно действуя по следующему алгоритму:

• сперва нужно дождаться, пока цена выйдет из границ замка, образованных ордерами Buy, Sell;

• после этого у нас одна сделка будет в плюсе, а по второй будет постоянно нарастать убыток. Наша задача просто ждать до тех пор, пока наша не покажет, что есть вероятность разворота движения;

• после этого фиксируем прибыль по одной сделке, а под потенциальной разворотной точкой размещаем отложенный ордер из расчета, что ТС дала ложный сигнал, и цена не развернется, а продолжит движение в том же направлении.

Вариантов дальнейшего развития событий несколько:

• цена топчется на одном месте – просто ждем;

• цена действительно развернулась – просто ждем пока убыток по оставшейся сделке не достигнет приемлемой величины;

• точка разворота определена неверно, в таком случае после активации отложенного ордера получим все тот же замок. Нужно просто повторить действия, описанные выше.

Такой вариант работы считаю оптимальным для новичков. Даже если пару раз выйдет осечка с определением разворотной точки, то вероятность достойного выхода из замка все равно высока.

Установка ордера Take Profit в торговом терминале МТ4

В MetaTrader4, ордер тейк-профит можно установить как в момент открытия позиции, так и после него.

При открытии позиции, перед вами появляется такое вот окно:

Перед тем как нажать на кнопку Sell» или Buy», заполните поле «Тейк Профит», вписав в него нужное значение уровня взятия прибыли.

Если позиция уже открыта, то вы можете внести новое значение Take Profit (или отредактировать существующее), путём следующих нехитрых манипуляций:

- Кликните правой кнопкой мыши по открытой позиции в окне «Терминал» и в появившемся меню выберите пункт «Модифицировать или удалить ордер»;

- В открывшемся окне введите требуемое значение ордера и нажмите кнопку «Изменить».

Ещё один простой способ установить ордер Take Profit на уже открытую позицию, это просто зажать её линию (открытая позиция отображается на графике в виде штрихпунктирной линии) прямо на ценовом графике левой кнопкой мыши, и перетащить в нужное место. При этом вы будете видеть то значение прибыли, которую получите в результате срабатывания устанавливаемого ордера.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Расчет стоп лосс

Для получения более наглядного представления о том, как работает стоп лосс, разберем пример:

- объем сделки – 375 000 руб. (5 000 $ или 145 000 грн.);

- процент риска на сделку – 2% (7 500 руб. (100 $ или 2 900 грн.));

- инструмент – акция Газпрома;

- покупная стоимость – 188 руб. (2,50 $ или 73 грн.) за одну бумагу.

\

\( SL \) – стоп-лосс;

\( R \) – риск на сделку в денежных единицах (в данном случае – в USD);

\( BuyPrice \) – цена покупки одной акции;

\( V \) – объем сделки.

Вычисляем stop loss:

\

А если бы мы использовали кредитное плечо (1:2), то получилась бы такая картина:

объем сделки составит 750 000 руб. (10 000 $ или 290 000 грн.), остальные параметры останутся неизменными.

\

Как видите, стоп лосс приблизился к входной цене, т.к. в сделке участвуют заемные средства.

Методы максимизации прибыли

Существует множество различных методов по установке тейк профита. Многие трейдеры предпочитают рассчитывать соотношение StopLoss`a к TakeProfit`у 1 к 3 или более, другими словами если стоп 10 пп, то тейк должен быть 30 или более. Другие устанавливают вблизи значимых уровней и тд.

В данной статье, хочу предложить свои варианты установки тейк профита (take profit). Не претендую на грааль, но торговая идея присутствует.

Вариант 1. TakeProfit на ближайшем минимуме / максимуме.

Если вы покупаете ту или иную пару, где будет стоять ваш стоп?

В 95 случаев из 100, вы поставите стоп за ближайший минимум, а что такое stop loss? Если вы покупаете и ставите стоп, то другими словами, вы отправляете приказ брокеру, который означает: когда цена пойдет ниже, то на этом уровне я хочу закрыть позицию, перефразировав, продать то что куплено выше.

Раз вы в этом месте желаете продать, то на другой стороне, обязательно должен быть покупатель

Вот это место мы и будем брать во внимание, именно сюда, в место, где среднестатистический трейдер ставит стоп, мы будем устанавливать тейк профит

Вариант 2. TakeProfit во флете (торговом канале).

Всеми любимые каналы или флеты, как будет угодно. В канале торговать легко, трейдер видит верхнюю и нижнюю границы, но редко может выжать из этого что-то стоящее для себя. Почему?

Один из ответов будет «Жадность» (читайте статью Ошибки начинающего трейдера). Покупая от нижней границы, трейдер пытается поймать все движение и выйти тютелька в тютельку у верхней границы, то же самой с продажей.

Но рынок то живой, ему все равно какие границы нарисованы у вас на графике и что вы там себе напридумывали, плюс манипуляция крупного игрока не учитывается, поэтому очень часто, войдя очень хорошо в сделку, трейдер выходит с крошечным профитом, а все потому, что тейк профит нужно ставить не на самих границах, а немного не доходя, пунктов 10-15.

Не стоит ждать каких то гипер движений, берите что есть, а когда придет понимание ситуации, вот тогда будете решать самостоятельно.

Вариант 3. TakeProfit на fibo-уровнях.

Этим методом не пользуюсь, тк своих хватает, но очень часто вижу анализируя график, на сколько он эффективен. Fibo-уровни. Да, да, они самые. Очень часто цена отскакивает от того или иного уровня, а раз мы ждем отскок, так почему бы не ставить на этих уровнях тейк профит?

Вариант 4. Выходим частями.

Профессионалы входят в рынок не одним ордером, а несколькими. Так легче торговать и работать с уже открытыми ордерами.

При достижении желаемой цели, не стоит выходить из позиции полным объемом (всеми ордерами). Забирать прибыль нужно постепенно.

Ни один трейдер, со 100%-ой уверенностью не скажет, где именно будет разворот. Наметили цель, рынок дошел, закрыли часть и сидите ждите, что будет дальше. Видите что-то не то, кройтесь, а если движение продолжается, ждем следующую цель и так далее, пока не выйдите всеми ордерами.

В этом варианте не будет ничего конкретного. Перечислять абсолютно все методы, глупо. Каждый приходит к пониманию где брать прибыль, самостоятельно, а посему, оставляю этот вариант на ваше усмотрение.

Как выставлять stop loss и take profit

Для покупки и продажи используются противоположные стратегии.

При покупке

При покупке актива все просто: тейк профит должен быть больше, чем стоп лосс, и располагаться выше покупной цены. Стоп лосс – ниже покупной цены.

Покупая валюту или акции, мы рассчитываем на их рост. Как правило, такие сделки совершаются в момент, когда актив стоит недорого и намечается уверенная тенденция к росту тренда. Поэтому здесь вопросов возникать не должно.

При продаже

При продаже – обратная ситуация. Казалось бы, странно, почему так: я открываю сделку по 7 500 руб. (100 $ или 2 900 грн.) и должна выставить тейк профит на уровне 6 750 руб. (90 $ или 2 610 грн.), а стоп лосс – 8 250 руб. (110 $ или 3 190 грн.)? Разве не в одну сторону это работает? Ведь выгоднее продать актив подороже.

Дело в том, что при продаже трейдер или инвестор предполагает, что актив будет дешеветь. Просто так мало кто избавляется от прибыльных позиций. Поэтому, если я продам за 6 750 руб. (90 $ или 2 610 грн.) акцию, которую когда-то купила за 6 000 руб. (80 $ или 2 320 грн.), я тем самым зафиксирую небольшую прибыль. А если цена развернется и будет расти, то мне грозит убыток от того, что я избавляюсь от потенциально доходной позиции. Если, конечно, я не собираюсь уйти с рынка совсем. Поэтому в случае роста котировок следует закрыть сделку, чтобы избежать снижения стоимости портфеля или суммы депозита.

Что такое тейк профит?

Потребность в автоматических функциях касается не только ограничения потерь, но и для фиксации прибыли

Никто не хочет пропустить, когда цена достигнет важного уровня, ведь часто после этого она разворачивается и может идти в противоположном направлении очень быстро. Для этих целей существует тейк профит

Дословный перевод Take Profit с англ. — «получить прибыль». Его механизм действия аналогичен стоп лоссу.

Тейк профит — это ордер, цель которого закрыть сделку после того, как цена достигнет нужного уровня прибыли.

Пример:

-

• трейдер вновь покупает USDJPY по 110.00, но он уверен, что дальше 112.00 цена не пойдет;

• он ставит тейк-профит на уровень 111.9.

Когда цена достигнет данной отметки, сделка автоматически закроется. Трейдер получит свою прибыль. Инструмент работает даже если выключен терминал. В MetaTrader 4 он выглядит следующим образом.