Валюту лучше всего менять на бирже? не всегда

Содержание:

- Как ведется торговля на валютной секции

- Услуги в банках

- Обменяйте деньги в банке

- Обмен денег в обменнике

- Валютные операции

- Порядок покупки

- Где посмотреть курсы валют?

- Как банки устанавливают курс

- Скрытые проценты и другие опасности

- Где получить информацию о курсе валюты

- Снять валюту с рублёвой карты

- Можно или нет зарабатывать на обмене валюты?

- Другие варианты

- Покупка долларов и евро на бирже

- Обмен через банковские счета

- Идем правильным курсом

- Заключение

- Выводы

Как ведется торговля на валютной секции

На Московской бирже можно купить валюту только лотами по 1000 единиц. Иными словами, Вы можете купить или продать только 1 тыс., 2 тыс., 3 тыс. — 10 тыс. и т.д. долларов/евро и т.д.

Торговля ведется в нескольких режимах:

- Деньги зачисляются в тот же день. Такие лоты торгуются под тикером TOD. Доллары можно купить до 17.45 по московскому времени, евро – до 15.00. Каждый брокер может устанавливать свои правила, сократив время торгов.

- Купленная валюта переводится на счет на следующий день. Такие лоты можно найти под тикером TOM. Торговля возможна и в вечернее время.

- Расчеты производятся на второй день. Для такой валюты используется тикер SPT. Ее можно купить не у всех брокеров.

При TOM-сделках торги могут вестись в беспоставочном режиме, т.е. фактически валюта не будет зачисляться на счет. Это выгодно при спекуляциях на колебании курсов.

Некоторые брокерские компании предлагают инвестору выбрать режим при заключении договора. Другие же используют тот или иной вид контрактов по умолчанию, к примеру, у БКС это поставочные позиции.

В начале 2020 года Мосбиржа объявила, что во 2-ом квартале будут введены микролоты, т.е. появится возможность покупать валюту в меньшем объеме. Но на данный момент, эта реализация запланирована на 2021 год.

Услуги в банках

Самым надежным вариантом обмена является обращение в банки. Работа с валютой – одна из функций этих кредитно-финансовых учреждений. Причем здесь есть два способа покупки и продажи долларов:

- наличными в кассе;

- онлайн.

Первый подходит всем, а второй – только тем, у кого есть деньги на карточке и кто готов дополнительно открыть на своё имя валютный счет. Но расскажу о каждом подробнее. Для валютного обмена можно обратиться в кассу любого банка.

Однако нужно иметь в виду, что в каждом из них будет свой курс на продажу и покупку долларов. Ориентиром для всех является ставка Центробанка России, меняющаяся ежедневно. Для покупки валюты у населения банки, как правило, её уменьшают, а для продажи – увеличивают.

Для примера давайте посмотрим, в каком банке Москвы сегодня самый выгодный курс обмена рубля на доллар. Ставка Центробанка – 65,47, а в других банках она составляет:

| Наименование | Продажа | Покупка |

| Байкалинвестбанк | 65,4 | 65,01 |

| Таврический | 65,78 | 65,23 |

| Трансстройбанк | 65,55 | 64,95 |

| Россельхозбанк | 65,65 | 64,65 |

| Газпромбанк | 65,95 | 64,35 |

| «ФК Открытие» | 66,65 | 63,6 |

| Сбербанк | 66,75 | 63,65 |

Допустим, вы хотите купить 1000 долларов. Для этого нужно выбрать наименьший курс по продаже (банк вам продает валюту). В данном случае он в Байкалинвестбанке. Там для покупки потребуется 65400 рублей. А в Сбербанке за такое же количество долларов необходимо заплатить 66750 рублей, то есть на 1350 рублей больше.

Если же у вас на руках доллары, которые вы хотите обменять на рубли, следует выбирать наибольший курс покупки (банк у вас приобретает валюту). В нашем примере он в Таврическом банке, где за 1000 $ дадут 65230 руб.

То есть первое, что нужно сделать – изучить все предлагаемые курсы и выбрать самый подходящий. Он может быть не самым высоким или низким

Важно, чтобы отделение банка находилось рядом с вами. Хотя, если вы живете в небольшом городе, этот критерий не стоит рассматривать

Также необходимо учесть, что при валютном обмене на сумму, эквивалентную 40000 рублей, обязательно предоставляется паспорт.

Вариант обращения в банк очень хорош тем, что здесь вы гарантированно получите не фальшивые доллары. Но иногда нужной суммы в кассах просто нет. Поэтому заранее следует уточнить по телефону наличие валюты.

В этом нет необходимости, если вы воспользуетесь банковской онлайн-услугой. Для этого потребуется:

- Открыть валютный счет.

- Перевести на него средства со своего рублевого вклада. При этом производится конвертация валюты. Причем для своих клиентов банком может быть установлен курс меньше, чем в кассе. Он публикуется в личном кабинете.

- Снять доллары.

Если же валюта нужна как способ накопления, она останется на счете. При необходимости обмена долларов на рубли делается обратная операция перевода на рублевый вклад с конвертацией. Снятие долларов возможно делать наличными или через банкоматы, в которых предусмотрена данная операция. При получении в кассе заранее нужно заказать сумму.

Обменяйте деньги в банке

Если установить, какой сейчас курс в обменниках, тяжело, то вот курс в банках можно сравнить, не выходя из дома. Такие данные могут быть собраны даже на одном сайте. Сравнительные таблицы легко выдают информацию, где покупка валюты выгоднее. Так сложилось, что лучший курс предоставляют не очень интересные небольшие банки. Средняя разница между курсами в банках составляет не более одного-двух рублей, а то и меньше.

Обычно в сети крупного банка много отделений. Если вы узнали, что курс в банквх, которые находятся далеко от вас, дешевле, чем курс в популярном банке поблизости, посчитайте выгоду и решите, будет ли целесообразно ехать на другой конец города ради нескольких десятков рублей, или лучше сэкономить время и обменять по менее выгодному курсу на месте. Если дело обстоит с тысячами долларов, конечно же, стоит поехать в дальние отделения банков.

Главным преимуществом обмена денег в банке является безопасность. Не всегда это происходит быстро. В отделении банка вы можете обнаружить очередь. Также наличие валюты не всегда гарантировано под ваш запрос. Например, вы хотите поменять 100 долларов купюрами по 5 долларов. Не всегда в кассах банка есть в наличии такие мелкие купюры. Придётся обменять то, что есть, и отправиться на поиски мелочи в другой банк. Такая ситуация часто случается в маленьких банках с выгодным курсом обмена. Обмен валюты в банке привлекателен тем, что вы можете выбрать наилучший курс.

Обмен денег в обменнике

Курс в обменниках бывает разный. Иногда он менее выгодный и дороже, чем в кассах банка. Иногда — наоборот. Если вы обмениваете большую сумму, цена валюты в обменнике может быть более выгодной. Также курс зависит от того, насколько проходное место рядом с этим пунктом обмена. В районах рынков и крупных магазинов обычно курс покупки валюты дороже. Можете поискать обменник в спальном районе, и вы удивитесь, что цена обмена может быть такой же, как в банке, и даже выгоднее.

Бывает, что обменники привлекают внимание клиента — они пишут на ценнике одно, а по факту получается другое, менее выгодное предложение. Так обменники стимулируют обмен на крупную сумму

Например, выгодный курс будет действовать при обмене 10 000 евро или долларов. Иногда, видя такую акцию, можно торговаться, попросить поменять свою маленькую сумму по курсу от 10 000. Иногда кассиры обменника идут навстречу и продают маленькую сумму по «оптовой» цене.

Обмен денег в обменном пункте сопряжен с риском. Перед тем, как отойти, проверьте, чтобы все деньги, которые принадлежат вам, вы взяли из лотка. Также убедитесь в том, что валюта, выданная вам на руки, является именно долларами или евро, а не цветными фантиками-сувенирами. Всегда пересчитывайте деньги, не отходя от кассы.

Валютные операции

Чем по сути является любая валютная операция? Это комплекс действий, конечная цель которых – приобретение либо продажа иностранных денежных знаков.

Ниже рассмотрим, в каком контексте происходит покупка/продажа, и какие есть специфические обстоятельства реализации указанных операций на внутрироссийском финансовом рынке.

Суть явления

Есть три варианта, при которых владелец определённой денежной суммы осуществляет валютную операцию:

- Конвертация. В ходе данного мероприятия физические и юридические лица могут обменивать по действующему курсу одни иностранные денежные знаки на другие. Актуально это, например, при нахождении на территории зарубежного государства.

- Платёж. В данном случае валюта применяется в качестве платёжного средства в сфере международной банковской деятельности.

- Перемещение. Здесь подразумеваются перевозка либо пересылка валюты внутри государства (в т.ч. из-за рубежа).

В свете этих сведений возникает вопрос: что есть валютная операция на внутреннем рынке и что – на международном?

Главное, что следует усвоить: валютные операции оперируют исключительно деньгами, так как именно они и являются предметом сделки.

Важно! Необходимое условие валютной сделки – свободная обратимость иностранного денежного знака, т.е. его беспрепятственная конвертируемость в другую валюту и обратно.. Конвертация характеризует, в конечном счёте, качество денежного знака, его ликвидность

Конвертация характеризует, в конечном счёте, качество денежного знака, его ликвидность.

Примечание 1. Ликвидность в общем смысле – это показатель наличия спроса и предложения на тот или иной товар. Применительно к деньгам: ликвидной валютой является та, которую можно всегда при желании или необходимости обменять на другую.

Особенности применения на внутреннем рынке

Российское законодательство гласит, что резиденты России имеют право проводить покупку и продажу зарубежной валюты на территории государства исключительно в тех банковских организациях, которые уполномочены осуществлять подобные операции. Иными словами, у кредитно-финансового учреждения должна быть лицензия, выдаваемая Центральным Банком.

Важно! При отсутствии у банка лицензии на проведение валютных операций все деньги, полученные в качестве дохода от сделки, взыскиваются и отходят государству.

Примечание 2. Все указанные обстоятельства регламентируются Федеральным законом “О валютном регулировании и валютном контроле” от 10 декабря 2003 года №173-ФЗ. Изучить акт можно здесь.

Банки имеют право реализовывать валютные операции:

- кредитованием физических и юридических лиц;

- покупкой и продажей иностранных денег.

Однако тут есть некоторые особенности:

Кредитно-финансовая организация может проводить операции от имени и по согласованному поручению других банков и учреждений.

Банки могут оперировать и своими денежными средствами при проведении покупки и продажи валюты

Важное условие (и требование одновременно) – соблюдение установленного ЦБ РФ лимита.. Примечание 3

Ценность зарубежных денежных знаков устанавливается Центробанком России. Она основана всегда на котировках межбанковского рынка валют

Примечание 3. Ценность зарубежных денежных знаков устанавливается Центробанком России. Она основана всегда на котировках межбанковского рынка валют.

Получаемый курс доллара США определяется по отношению к рублю РФ, во вторую очередь идут официальные курсы к другой валюте. Любой банк вправе в самостоятельном порядке определять курс доллар-рубль. Но в любом случае основой выступают центробанковские показатели: они определяются для конкретного периода.

Ознакомившись с теоретической основой явления, можно подробнее рассмотреть его отдельные элементы. Ниже рассмотрим главные термины в связи с валютными операциями.

Порядок покупки

Чтобы купить валюту на Московской бирже, можно воспользоваться торговым терминалом или мобильным приложением.

В качестве примера я взял приложение Сбербанк Инвестор, на котором и продемонстрирую алгоритм действий:

- Открываем приложение и переходим в раздел «Валюта».

- Выбираем валюту и тип сделки – «с расчетом сегодня», «с расчетом завтра».

- Нажимаем «Купить».

- Указываем количество лотов.

- Пишем желаемую цену (с шагом в 0,0025 рублей) или ставим галочку «По рынку».

- Снова ждем «Купить» и подтверждаем операцию вводом одноразового кода, который брокер вышлет в смс.

Чтобы вывести средства, нужно перейти в мобильном приложении в раздел «Прочие».

Приобретенную валюту можно и не выводить, а хранить на брокерском счете. Но такой вариант имеет некоторые недостатки:

- Если брокер объявит себя банкротом, Ваши доллары пропадут, поскольку они не застрахованы.

- Просто находясь на счете, валюта не генерирует прибыль. Доход можно выручить только в том случае, если курс вырастет.

По этим причинам инвесторы предпочитают приобретать не валюту, а ценные бумаги, привязанные к ней. К примеру, еврооблигации или ETF FXTB.

Где посмотреть курсы валют?

Актуальную информацию по валютным курсам можно посмотреть, прежде всего, на сайте Центробанка России. Также эти сведения есть на интернет-ресурсах других банковских организаций и в их онлайн-банкингах.

Существуют ещё и разнообразные онлайн-агрегаторы – это сайты с актуальными сведениями по всем курсам тех валют, по которым доступна конвертация.

Один из примеров агрегатора – сервис рамблера: ссылка.

Схема использования таких ресурсов проста:

- сначала в соответствующее окошко вводится нужная денежная сумма;

- затем выбираются изначальная валюта и целевая;

- в завершение остаётся лишь нажать кнопку “Конвертировать” (на разных сайтах названия могут незначительно отличаться, но суть та же).

Смысл в том, что выдача помогает сориентироваться и определиться с наиболее выгодным для проведения операции банковским учреждением. В итоге можно посетить отделение выбранного банка и купить/продать валюту.

Как банки устанавливают курс

Перед покупкой или продажей валюты лучше знать, за счет чего образуется курс на обмен валюты в банке.

Схема простая. Центробанк ежедневно публикует официальный курс доллара. Думаете банки ориентируются на него? И исходя из текущих котировок, устанавливают свои значения. Продают чуть дороже. Покупают, чуть дешевле. Накидывая свой интерес в виде долей процентов (или процентов).

Курс ЦБ — это просто некий ориентир. Реальная цена может отклоняться от официальной, установленной ЦБ.

Банки берут значения доллара и евро с валютного рынка. Но об этом ниже.

Возьмем топовые банки и сравним размер накидываемой ими копеечки при обмене валюты (долларов).

Текущий курс доллара — 62,34 рубля (на момент написания статьи).

| Банк | Курс в банках | Наценка банка | ||

| Покупка | Продажа | Покупка | Продажа | |

| Сбербанк | 61,29 | 64,41 | 1,05 (+1,7%) | 2,07 (+3,3%) |

| ВТБ | 60,55 | 64,05 | 1,79 (2,9%) | 1,71 (2,7%) |

| Открытие | 60,98 | 63,70 | 1,36 (2,1%) | 1,36 (2,1%) |

| Альфа-банк | 60,97 | 63,72 | 1,37 (2,2%) | -1,38 (2,2%) |

Получаем, при обмене крупный банк зарабатывает в среднем 2-3%.

Более мелким банкам, чтобы конкурировать, приходится снижать собственный обменный курс (1-2% и ниже).

Сбербанк по тарифам наверное вне конкуренции. Они выше всех.

Размер обменного курса может отклоняться в большую сторону в разные периоды времени от официального, даже в пределах одного банка.

- На выходные, праздничные дни и нерабочее (вечернее, ночное) время — курс всегда выше. Менее выгодные для клиентов. Таким образом банк страхуется от форс-мажорных обстоятельств, которые могут произойти. Банальное резкое изменение ЦБ официального курса. Поэтому выгоднее всегда брать валюту в рабочие дни.

- Во время резкого или продолжительного изменения курса (роста или падения), банки всегда увеличивают свой процент за обмен. Комиссии реально могут увеличиваться в разы. Такое уже было, когда рубль взлетал с 30 до 70-80 рублей. Банковский интерес за обмен достигал +5-10% от официального курса.

Скрытые проценты и другие опасности

Даже если вы нашли хороший обменник, где обменять валюту можно выгодно, расслабляться рано. Российские обменники (да и заграничные тоже) известны тем, что используют любую возможность, чтобы нажиться на клиенте. Винить их в этом нельзя, но вот откровенные мошенничества в отношении вас предупредить можно.

Перед тем как идти в банк менять российские рубли, нужно заранее уточнить несколько моментов.

- Нужно узнать, совпадает ли курс обмена, который представлен на сайте в интернете, с курсом в этом конкретном отделении. Даже если для всего банка представлен один курс, в разных отделениях он может быть различным, о чем честно предупреждается на сайте самыми маленькими буквами.

- Уточните, есть ли комиссия при покупке долларов.

- Выясните, какова минимальная сумма для обмена и сколько валюты в данный момент находится в обменнике. Иначе может случиться ситуация, что ваши рубли заберут, а доллары придут на следующий день и с вами рассчитаются по невыгодному курсу. Если валюту пришлось заказывать, закрепите распиской или договором, по какому курсу вы будете покупать валюту.

- Учтите, что в некоторых обменниках установлен разный курс для крупных банкнот и для мелких. Крупные доллары обычно стоят дешевле, чем мелкие.

- Иногда с вас могут взимать комиссию за износ купюры. Учтите, что в отношении рубля это несправедливо. В каком бы состоянии ни была банкнота отечественной валюты, хоть переклеенная скотчем, ее обязаны принять без штрафов и санкций.

Где получить информацию о курсе валюты

Официально установленный курс валют есть на сайте Банка России, сайтах официальных структур, онлайн-агрегаторах. Курсы коммерческих банков размещаются на их официальных страницах в интернет, на рекламных баннерах, в представительствах финансовых компаний.

Онлайн-агрегаторы помогают не только узнать курс валюты на сегодня, но и произвести конвертацию валюты и определиться, в каком банке выгоднее произвести покупку или продажу. Разница между установленными курсами в разных банках может составлять 2 и более рулей, поэтому сайты помогут существенно сэкономить на операции.

Например, вы хотите купить 500 евро. Проанализировав минимальные и максимальные курсы на евро в разных банках, выяснили, что при покупке в банке АК Барс заплатить придется 35615 руб. (курс 71,23 руб.), а в банке РНКБ 36550 руб. (курс 73,10 руб.), разница составит 935 руб.

Обратите внимание, за операцию дополнительно может быть взыскана комиссия, согласно тарифному плану банка. Она может быть фиксированной или устанавливаться в процентном отношении к сумме

Покупая/продавая валюту с помощью онлайн-банкинга кредитной компании, вы сможете рассчитывать на самые выгодные условия.

Снять валюту с рублёвой карты

По банковским картам доступно получение наличных в банкоматах не только в валюте счёта. Поэтому с рублёвого пластика можно снять доллары, но при этом финучреждение удержит комиссию за конвертацию. Поскольку по кредитным картам в подавляющем большинстве случаев за снятие наличных даже в валюте счёта взимается комиссия, мы их не рассматриваем. У держателей дебетовых карт Сбербанка сэкономить на этой операции не получится, поскольку за 1 доллар придётся отдать 68,75 руб. Это на 0,31 руб. больше, чем при покупке наличных долларов в отделении.

С владельцев дебетовых карт Альфа-Банка за такую конвертацию слупят аж 5%. Поэтому возможность сэкономить при снятии валюты по рублёвой карте – исключение из правил, и найти такие предложения непросто, но они есть. Например, Эксперт Банк предлагает оформить рублёвую карту, декларируя покупку валюты по курсу ЦБ РФ.

Описание дебетовой карты на сайте Эксперт Банка.

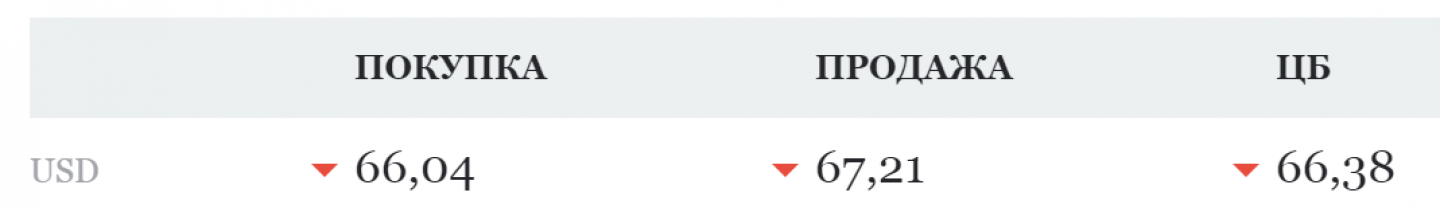

Такой способ покупки валюты оказывается выгоднее и собственного предложения банка на продажу долларов (67,21 — 66,38 = 0,83 руб.) и тем более курса Сбербанка (68,44 — 66,38 = 2,06 руб.).

Таким образом сняв валюту с карты Эксперт Банка, клиент получит 753 долл.

Можно или нет зарабатывать на обмене валюты?

Конечно можно, скажут опытные игроки валютного рынка. Ведь если подобные операции проводятся, значит, от них точно кто-то в плюсе. Правда стоит понимать, что имея на руках 100$, много заработать точно не получится. Вы сможете заработать максимум несколько рублей, но и ради этого придется постараться – чтобы вообще не остаться в минусе.

Исходя из этого есть несколько негласных правил успешной спекуляции:

- Работать нужно только с собственными деньгами. Ведь в случае прогорания вы хотя бы не останетесь никому должны (хотя, конечно, и потеря собственных средств мало кому принесет радость).

- Сотрудничать можно только с проверенными посредниками: обменными пунктами, банками, сайтами, биржами и т.д. В России по закону менять валюту в обменном пункте может только банк – поэтому в сторонние обменные пункты лучше не ходить вообще (во-первых, это не законно, а во-вторых, могут дать фальшивку). То же касается и сайтов – не доверяйте красивым обещаниям максимально низкого курса обмена, которыми пестрят сайты-однодневки и купленные отзывы рекламщиков. Даром вам никто не будет отдавать деньги – если где-то реально и можно зарабатывать крупные суммы, то о таких вариантах не афишируют для широкой аудитории.

- Не стоит ожидать мгновенной прибыли. Валютные операции – это всегда прирост дохода в перспективе. Ведь скачки курса не происходят по 10 раз в день специально для вас. Порой удачного спада или подъема нужно ждать по несколько дней, недель или даже месяцев.

- Получать более-менее весомый доход можно только при вложении в оборот крупного капитала. Согласитесь, со 100$ вы не заработаете еще сотню в ближайшем будущем. Только вложения на сумму от 1-2 тысяч долларов способны принести хотя бы небольшой, но ощутимый результат. А для получения дохода, достаточного для жизни, вам придется отправить в оборот как минимум 10-20 тысяч долларов.

- Придется платить комиссию. Не имеет особого значения, с кем вы будете сотрудничать: банк, обменный пункт или биржа, везде придется заплатить комиссию за внесение или вывод денег. Ни один посредник не захочет работать бесплатно и должен получить хотя бы какой-то доход за сотрудничество. Поэтому, прежде чем начинать обменные операции, стоит сначала узнать, сколько, кому и за какие операции вам нужно платить, а потом определить, что все-таки будет более выгодным.

- Только систематическое пополнение знаний из области финансов способно помочь в успешных торгах и обменных операциях. Это говорит о том, что в первую очередь нужно вкладывать в собственные знания. Вам пригодятся тренинги, специальная профильная литература, изучение тенденций и принципов колебания стоимости валюты. Да и никто не отменял анализ финансовых новостей, в них можно также почерпнуть полезную информацию для удачной работы с валютой.

И только придерживаясь таких строгих правил, вы можете попробовать начать получать дополнительный доход, имея на руках свободные средства.

Другие варианты

Рассмотрим, какие еще существуют способы операций с валютой. Они выполняются посредством:

- частных валютчиков;

- обменных пунктов;

- онлайн-сервисов;

- биржи.

Связываться с частными лицами можно только в том случае, если это люди, проверенные временем. То есть нужно, чтобы их порекомендовал кто-то из ваших знакомых. Иначе можно нарваться на мошенников. Правда, курс у частников обычно выгоднее, чем в банках и даже обменниках. Торгуют валютой они, как правило, на рынках, имея свои точки.

Обменные пункты могут принадлежать тем же банкам или другим структурам. Обращение сюда не связано с риском, если не считать, что вы будете иметь дело с какой-то суммой наличности (возможно, большой). Главное – знать, где находятся пункты и определиться с выгодностью курса.

Онлайн-сервисы – интересный современный вариант, но он позволяет только приобрести доллары. Чтобы им воспользоваться, необходимо:

- Выбрать сервис и произвести там регистрацию.

- Ввести требуемую сумму, если устраивает курс.

- Оплатить покупку валюты через банковскую карточку.

- Получить доллары в банке-партнере.

Чтобы банк выдал доллары, нужно предъявить свой паспорт и код, который сообщит онлайн-сервис. Забрать их можно в течение трех лет со дня совершения операции. Если они не потребуются, её можно отменить. При этом рубли вернутся на ваш счет.

Если же вы хотите периодически покупать валюту и при необходимости её продавать, стоит рассмотреть еще один вариант – биржу. Там складываются рыночные цены, которые чаще всего даже ниже, чем ставка Центробанка. К тому же, на разнице можно получать дополнительный заработок.

Но главное, что там в любое время выполняются операции покупки и продажи (кроме установленных выходных). И осуществлять их можно, не выходя из дома. Правда, для этого нужно познакомиться со спецификой торговли на бирже.

Информации будет немало, но не скажу, что она сложная, если вы будете работать только с валютой. Поэтому при наличии времени подумайте о биржевом варианте. Например, выгодный обмен можно осуществлять на Московской бирже. Для этого потребуется:

- зарегистрироваться у брокера, дающего туда доступ;

- открыть брокерский счет;

- установить торговую платформу (специальную программу).

После этого можно выставлять заявки на покупку и продажу долларов или другой валюты.

Покупка долларов и евро на бирже

Совершая обмен валюты — банки зарабатывают на каждой операции. Выше мы рассмотрели, что наценка составляет в среднем 1-2% с каждой сделки. В любую сторону. Будь то продажа или покупка.

А вы не задумывались, что будет, если в банке большинство людей будет только покупать (или продавать) валюту?

Неизбежно возникнет перекос: либо закончатся доллары или евро. Либо образуется излишняя масса валюты, которую никто не покупает.

Что тогда? Где банку взять новую партию долларов или продать избыток?

Ответ прост — на бирже. И по курсу, максимально близкому у эталону.

А можно ли самому, совершить операции покупки на бирже? Если да, то как это сделать?

Покупка и продажа валюты происходят на валютном рынке (не путать с Форекс) Московской биржи. Для получения доступа к торгам нужно проделать 4 шага:

- Заключить договор с брокером, который предоставить доступ к торгам.

- Внести деньги на счет.

- Купить валюту.

- Вывести деньги.

Процедура совершения сделок осуществляется через специальную программу, доступ к которой вы получаете у брокера. Ее нужно настраивать и немного разбираться в функционале программы.

Для примера, тарифы на покупку валюты через брокера Открытие — 0,05% от суммы операции.

Если нужна меньшая или некруглая сумма (700 или 2300) — это не вариант.

Выход видится только в покупке одного или нескольких лотов (1000, 2000, 3000). А оставшуюся сумму — либо докупить в банке. Или наоборот — излишек продать.

Есть альтернатива — покупка валюты через Тинькофф. Вернее с помощью сервиса Тинькофф Инвестиции.

Брокер позволяет покупать (и продавать) доллары и евро по биржевому курсу начиная с 1 доллара. 500 баксов, 1200 или 999 — любая сумма без привязки к лотам.

Комиссия за операцию фиксированная. 0,3% от суммы покупки

Полученные в результате обмена деньги, выводим на банковскую карту и обналичиваем.

Обмен через банковские счета

В этом случае деньги переводятся между специально открытыми счетами. Один в долларе, а другой, соответственно, в евро. Открыть их довольно несложно, но при необходимости достаточно отправить средства с одной карты на другую с помощью онлайн-сервиса.

При таком раскладе банки обычно применяют еще один вариант курса, который часто оказывается выгоднее обменного. В то же время рекомендуется перед операцией выяснить все подробности, чтобы не понести убыток. Иногда стоимость этого вида обмена делает его не слишком привлекательным для клиента.

Достоинством рассмотренного способа является серьезная экономия времени.

Идем правильным курсом

Первое, что нужно сделать, если решили поменять рубли на доллары, – это узнать курс Центробанка. Проанализировав его, легко определить, нужно ли производить обмен валюты именно сейчас или стоит дождаться более выгодного курса.

Они на него только ориентируются. Обмен валюты для них – обыкновенный бизнес (подробнее на zhazhda.biz).

При составлении курса обменники формируют так называемый спред, то есть разницу между курсом продажи валюты и ее покупкой. На этом они и зарабатывают. Обычно разница между курсом продажи и курсом покупки составляет 20-40 копеек в зависимости от того, где обменивать.

Иногда нужно определить на месте, выгодно ли менять рубли именно в этом обменнике или лучше искать другой. Или необходимо сравнить два обменных курса, которые предлагаются в местах, расположенных по соседству. Тогда можно прибегнуть к нехитрой формуле, которая выглядит так:

(курс продажи – курс покупки) / курс покупки * 100.

При этом полученный коэффициент следует расшифровывать так:

- меньше 1,5 – хороший вариант для обмена;

- от 1,5 до 2,5 – поменять рубли можно, если срочно;

- больше 2,5 – крайне невыгодный вариант, ищем дальше;

- больше 3 – ни в коем случае не покупаем доллар здесь.

Надо отметить, что эти коэффициенты имеют значение только для долларовых обменов. Для евро и других валют коэффициенты будут иные.

Заключение

Делаем выводы: кому и в каких случаях будет выгодна покупка валюты на бирже?

Этот способ подойдет тем, кто может себе позволить покупку целыми лотами и не спешит с выводом средств на счет. Сделки на валютной секции будут предпочтительнее и тогда, когда Вашей целью является спекуляция на курсах и защита сбережений от девальвации.

Если же Вам нужно срочно получить большую сумму, лучше сделать это через банк. Исключением является случай, когда брокер предоставляет возможность купить дробный лот и не ограничивает клиентов в сроках вывода.

Не забудьте подписаться на обновления блога, ведь впереди много ценной и интересной информации из мира финансов и инвестиций.

До скорого!

Выводы

Собираясь в отпуск, не обязательно все деньги менять на доллары или евро. Лучше разделить их на несколько частей. 1/3 часть от предполагаемой суммы трат можно взять наличными, это может быть разменная монета и мелочь по одному, по пять долларов. Такие деньги пригодятся на оплату проезда, на покупку сувениров, на стаканчик кофе во время прогулки. Основная сумма денег остается на карточке. Если вы планируете покупки, вы можете рассчитываться карточкой без комиссии. И ещё некоторую часть денег можно сохранить на второй карточке, с которой при надобности можно снять наличные в банкомате другой страны. Всегда выбирайте тот вариант, который для вас более удобный или запасной, будьте внимательны при расчётах, чтобы мошенники не воспользовались вашими данными, и отпуск прошёл удачно.

Таким образом, существует пять видов обмена валют для путешествий. Каждый из них имеет свои плюсы и минусы. Если готовиться к поездке заранее, вы сможете минимизировать все риски с лишними тратами. Запас денег на разных ресурсах зависит от цели вашей поездки. Если вы едете в другую страну, чтобы заниматься шопингом, очень кстати будет валютная карта, открытая в валюте, в которой будут производиться расчеты. Например, если вы летите в Милан покупать модную одежду, откройте себе карточку в евро. Так вы не будете переплачивать ни копейки за расчёт в магазинах. Если вы летите отдыхать в экзотические страны, лучше всего будет поменять доллары мелкими купюрами ещё у себя на родине. Это позволит избежать мошенничества и неприятного осадка на душе после путешествия. Во время путешествия у вас всегда под рукой будет мелочь на проезд, на бутылочку воды, на какой-то приятный сувенир. Чтобы обезопасить себя от неприятностей, когда банкомат может съесть карту, откройте две карты и сохраните на них примерно одинаковые суммы денег. Если что-то произойдёт с одной карточкой, у вас будет в запасе другая.

Покупая валюту у себя в стране, вы можете воспользоваться услугами банка или банкомата. Обмен валют производится не всеми банкоматами. Узнавать их список нужно на сайте банка. Если в отделении банка вы не можете гарантированно купить те купюры, которые вам нужны, выходом из такой ситуации может быть следующее: договоритесь с управляющим отделением или кассиром, чтобы они подготовили определённую сумму валюты в нужных купюрах на определённый день. Возьмите у них телефон. Перед выходом позвоните и уточните, есть ли нужные купюры в наличии. Если всё идёт так, как вы запланировали, ступайте и сделайте обмен денег.

Чтобы получить более выгодный обменный курс, можно торговаться в обменнике. Иногда это приносит успех. Помните, что везде находятся люди, с которыми можно договориться, которые могут пойти вам навстречу. Хорошего обменного курса!